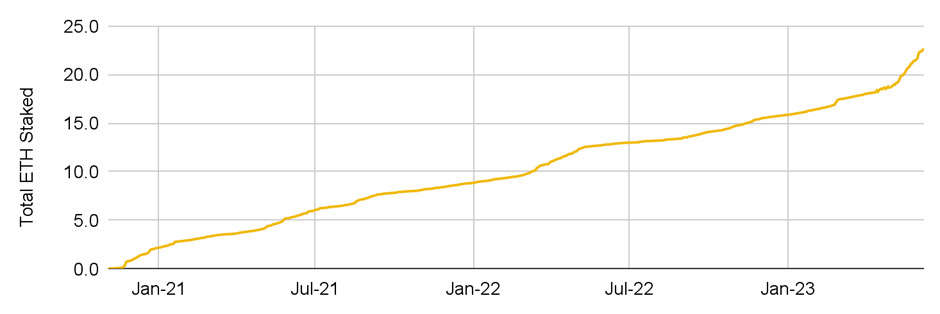

Liquid staking stał się największym odkryciem branży kryptowalut w 2023 roku i jednocześnie najpopularniejszym sposobem oszczędzania wśród sympatyków cyfrowych aktywów. Według danych z 2 października br. na tych cyfrowych odpowiednikach lokat zgromadzono ponad 27,2 miliardów dolarów w 119 różnych protokołach na całym świecie. Coraz większą popularnością cieszą się także LSDFi, czyli liquid staking oparty na instrumentach pochodnych. Wartość tego segmentu wyniosła na początku października 317,9 milionów dolarów – wynika z analizy Binance, wiodącego ekosystemu blockchain i jednocześnie największej giełdy kryptowalutowej w skali globalnej.

Szybka rosnąca popularność liquid stakingu wynika przede wszystkim z wysokiej inflacji i niskiego oprocentowania lokat. Powoduje to, że ludzie szukają alternatywnych metod lokowania swoich pieniędzy, żeby ochronić je przed utratą wartości. Liquid staking idealnie się w te oczekiwania wpasował, oferując znacznie więcej niż tradycyjne lokaty.

Nowoczesne podejście do oszczędzania. Czym jest liquid staking?

Wyobraźmy sobie tradycyjne konto oszczędnościowe. Wpłacasz na nie pieniądze, a w zamian bank oferuje ci określoną stopę procentową, która będzie twoimi odsetkami. Pieniądze w banku są generalnie bezpieczne, ale są również zablokowane na koncie przez określony czas, jeżeli chcesz otrzymać należne odsetki. Nie można ich wykorzystać do innych inwestycji bez ich wycofania. Odpowiednikiem takiego sposobu oszczędzania w świecie kryptowalut jest tradycyjny staking, gdzie zamraża się pieniądze na określony czas w zamian za wcześniej określone oprocentowanie.

Liquid staking jest jak konto oszczędnościowe lub staking, tyle że nowej generacji. Polega to na tym, że stawiasz swoje cyfrowe aktywa w zdecentralizowanym protokole finansowym (po angielsku decentralized finance lub w skrócie DeFi). Platformy te oferują możliwość uzyskania zwrotów, podobnych (lub wyższych) do odsetek na tradycyjnym koncie oszczędnościowym, ale z niespodzianką. Twoje aktywa nie są zablokowane i pozostają płynne. Oznacza to, że nadal możesz ich używać do innych inwestycji – tłumaczy Katarzyna Wabik, Country Manager Binance Poland.

Płynność tych oszczędności jest możliwa dzięki temu, że platformy do liquid staking emitują oddzielne tokeny, nazywane Liquid Staking Tokens (LST) lub Liquid Staking Derivatives (LSD; instrumenty pochodne). Te LST/LSD reprezentują postawione tokeny i są powiązane z wartością początkowego aktywa. Przekładając z kryptowalutowego na polski: twoje środki są zamrażane, ale w zamian otrzymujesz instrument pochodny odpowiadający ich wartości, dzięki czemu możesz cały czas korzystać z kapitału. Co więcej, możesz szukać dodatkowych sposobów jego pomnażania.

Ekosystem LSDFi, czyli bazujący na wykorzystaniu instrumentów pochodnych w liquid stakingu, wydaje się mieć największy potencjał na rozwój ze względu na duże możliwości inwestowania tych instrumentów pochodnych bazujących na zamrożonych aktywach. Segment ten cały czas jednak dopiero raczkuje, bo łączna wartość zdeponowanych w tych protokołach środków wynosi na teraz niespełna 320 milionów dolarów – mówi Katarzyna Wabik.

Jak działa LSDFi w praktyce?

Powiedzmy, że masz określoną sumę, którą chciałbyś „postawić”, w celu uzyskania odsetek. Gdybyś wybrał standardowy staking, na przykład kryptowaluty ETH w sieci Ethereum 2.0, oznaczałoby to, że twoje aktywa są zablokowane i niepłynne. Jednak dzięki platformom LSDFi możesz zdeponować swoje pieniądze w ramach inteligentnego kontraktu.

W zamian za zdeponowaną kryptowalutę – powiedzmy, że 5 ETH – otrzymujesz taką samą ilość stakowanych tokenów Ethereum (stETH). Czyli tokeny stETH są płynną formą stakowanego ETH. Są one również oprocentowane, co oznacza, że liczba tokenów stETH w portfelu będzie rosła w miarę naliczania odsetek.

Zamiast zablokowanych ETH znajdujesz się w posiadaniu tokenów stETH, których możesz używać w ekosystemie DeFi. Możesz je wykorzystać, żeby np. zapewnić płynność w pulach stETH/ETH, zabezpieczyć pożyczki stablecoinów, a nawet po prostu trzymać je w portfelu, aby z czasem zarobić na wzroście ich wartości – tłumaczy Katarzyna Wabik.

Dodatkowe możliwości i ryzyka inwestowania dzięki LSDFi

Platformy takie jak Lybra Finance w ekosystemie LSDFi – jedne z większych w tym momencie i oferujących bazowe oprocentowanie na poziomie powyżej 8% – umożliwiają też zdeponowanie stETH w celu bicia nowych stablecoinów (kryptowalut, które jeden do jednego pokrywają się z ceną na przykład dolara). Następnie możesz użyć takich stablecoinów do uzyskania dodatkowego zysku. Na przykład zapewniając płynność w pulach stakingowych lub pożyczając je z wysokim procentem.

Użytkownicy mogą też po prostu zarabiać posiadając token eUSD, który pochodzi z zysku wypłacanego z bazowych LSD. Zysk jest konwertowany na eUSD, co oszczędza użytkownikom kłopotów z samodzielną wymianą stablecoinów, jeśli chcą uniknąć zmienności ETH. Oprócz samego posiadania eUSD, istnieje możliwość zarabiania poprzez zapewnianie płynności w pulach eUSD, a także zaangażowanie się w strategie lewarowane ETH.

W nowo powstających rynkach LSDFi istnieją pewne ryzyka, których użytkownicy powinni być świadomi. Obejmuje to ryzyko ograniczania zysków związanych z nieosiągnięciem parametrów stakowania, fluktuacje cen Liquid Staking Tokens (LSDs) na rynku, czy potencjalne podatności inteligentnych kontraktów lub innych aplikacji wykorzystanych w danym projekcie na ataki hakerskie. Dodatkowo, każdy projekt może mieć własne, specyficzne ryzyka. Dlatego zawsze warto dokładnie zbadać każdy projekt typu Web3, szczególnie w dynamicznie rozwijających się przestrzeniach, takich jak LSDFi – tłumaczy Katarzyna Wabik.