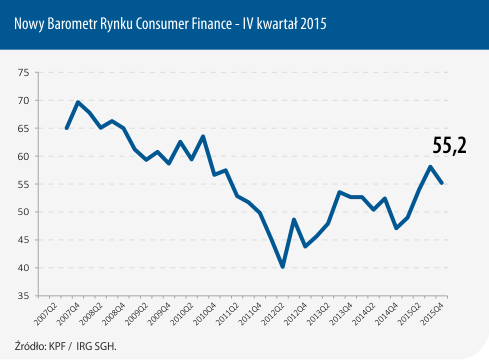

Jedno na cztery gospodarstwa domowe miało jakiekolwiek problemy z obsługą zobowiązań finansowych w ostatnich 12 miesiącach. Oznacza to dość wyraźną poprawę w stosunku nie tylko do ostatniego kwartału, ale również – względem analogicznego okresu poprzedniego roku, czyli IV kwartału 2014. Wzrósł również odsetek optymistów w kontekście prognozy ich spłaty w perspektywie najbliższego roku – takie wnioski płyną z analizy najnowszych badań koniunktury na rynku consumer finance, prowadzonych przez Konferencję Przedsiębiorstw Finansowych i Instytut Rozwoju Gospodarczego SGH. Jednocześnie, mimo złagodzenia dostępu do instytucji upadłości konsumenckiej, udział gospodarstw deklarujących możliwość skorzystania z jej dobrodziejstw, zmniejszył się w stosunku do sytuacji przed rokiem. Mimo pozytywnych tendencji w obszarze zobowiązań, wskaźnik Barometr Consumer Finance zmalał z 58,1 do 55,2 punktu.

Barometr consumer finance wciąż wysoki

Już trzeci kwartał z rzędu wartość Barometru Consumer Finance przekracza poziom 50 punktów. Oznacza to, że po długim okresie stagnacji, który miał miejsce w latach 2011-2014, spodziewany jest wzrost rynku kredytów konsumenckich w perspektywie najbliższych 12 miesięcy. Wskazania Barometru KPF | IRG SGH skalibrowane są tak, aby odzwierciedlały oczekiwaną dynamikę rynku kredytowego w nadchodzącym roku. Obecny odczyt oznacza, że powinna się ona ukształtować na poziomie ok. 5%. Jest to w znacznym stopniu zbieżne z obserwowanym aktualnie przez Narodowy Bank Polski wzrostem zadłużenia gospodarstw domowych na cele konsumpcyjne, wynoszącym 4,5%.

Umiarkowany optymizm gospodarstw domowych

Poprawiająca się ocena gospodarstw domowych w obszarze obsługi zobowiązań finansowych (w badaniu KPF-IRG SGH nie ograniczonych tylko do pożyczek i kredytów) idzie w parze z ich rosnącym optymizmem w odniesieniu do zjawisk makroekonomicznych. Prawie co czwarty ankietowany – 24,7% – deklaruje optymizm w ocenie ogólnej sytuacji ekonomicznej naszego kraju w najbliższych 12 miesiącach, uznając, że „trochę się poprawi” lub „poprawi się bardzo”. Rok temu, czyli w IV kwartale 2014, odsetek ten wyniósł 16,3% i od tamtej pory systematycznie wzrastał.

Wzrost udziału pozytywnych wskazań w tym obszarze znajduje odzwierciedlenie w prognozowaniu przez gospodarstwa domowe stanu własnych portfeli. Już dawno sumaryczny odsetek deklarujących nieznaczną i zdecydowaną poprawę nie przekraczał 20% ogółu badanych, tak jak ma to miejsce w aktualnej edycji badań. W ostatnim kwartale 2015 roku wyniósł on 20,7%, podczas gdy w analogicznym okresie ubiegłego roku – zaledwie 12,4%. Jednocześnie prawie co drugi (49,4%) respondent przewiduje, że jego sytuacja finansowa pozostanie na niezmienionym poziomie – to mniej neutralnych wskazań niż kwartał i sześć miesięcy wcześniej. Wówczas odnotowano ich odpowiednio 54,4% i 56%. Jednocześnie warto zauważyć, że do 30% wzrósł udział gospodarstw domowych, prognozujących pogorszenie sytuacji w tym obszarze. Dla porównania w dwóch poprzednich kwartałach wyniósł on 28,4% i 28,6%.

Ogólna sytuacja w obszarze finansów gospodarstwa domowego i całej gospodarki uległa poprawie, co powinno sprzyjać ograniczeniu obszaru niepewności i braku zdecydowanych opinii, jaki charakteryzuje dużą grupę gospodarstw domowych w Polsce. To zaś może być katalizatorem większej skłonności gospodarstw domowych do finansowania potrzeb w całości, czy choćby w części kredytem. Ta pespektywa nie jest jednak tak jednoznaczna, bowiem jednocześnie z dobrymi wskazaniami w wielu aspektach finansów gospodarstw domowych, nieznacznie rośnie niepewność co do perspektyw rynku pracy – podkreśla dr Sławomir Dudek z Instytutu Rozwoju Gospodarczego SGH.

Poprawia się jakość obsługi zobowiązań

25,3% biorących udział w badaniu gospodarstw domowych deklaruje posiadanie jakichkolwiek problemów z bieżącą obsługą swoich zobowiązań finansowych, w tym 19,7% określa, że „ich spłata w ostatnich 12 miesiącach odbywała się z małymi problemami”, a 1,9% zadeklarowało, że „z dużymi problemami, a opóźnienie spłat przekracza 6 miesięcy”. W obu przypadkach odsetek mających problemy z regulowaniem zobowiązań zmalał zarówno względem III kwartału 2015, jak i w stosunku do analogicznego okresu 2014 roku. Wówczas udział gospodarstw mających choćby małe problemy wyniósł odpowiednio 31,5% i 33%, a tych, które zalegały ze spłatą ponad pół roku – 5,3% oraz 2,8%.

Sytuacja w obszarze obsługi zobowiązań zmienia się z kwartału na kwartał. Jednak o skali poprawy, jaka dokonała się w ostatnim roku, może świadczyć wzrost odsetka gospodarstw domowych bezproblemowo obsługujących swoje zobowiązania o ponad 9 punktów procentowych – z 30,2% do 39,3%.

Stabilność obsługi zobowiązań jest kluczowa dla określania zdolności kredytowej gospodarstw domowych i może się pozytywnie przełożyć na dynamikę wzrostu rynku kredytowego. Jest ona również istotną determinantą wykluczenia. Deklaracje w zakresie poprawy jakości obsługi zobowiązań mogą prowadzić do ograniczania skali tego zjawiska w najbliższym okresie. Jednocześnie, w sytuacji coraz bardziej powszechnego i efektywnego integrowania przez kredytodawców szeregu danych z wielu różnych źródeł informacji, służących ocenie zdolności kredytowej, kredytodawcy przyczyniać się będą w jeszcze większym stopniu do budowania pozytywnej historii kredytowej gospodarstw domowych. To dobry prognostyk dla poszerzania dostępu do produktów kredytowych i wzrostu konkurencji pomiędzy kredytodawcami na rynku consumer finance – zauważa Andrzej Roter, Dyrektor Generalny KPF.

Prognoza obsługi zobowiązań zmieniła się względem poprzedniego kwartału również w podobny sposób. Podobnie jak w przypadku bieżącej obsługi, również w zakresie przewidywań wzrósł udział gospodarstw domowych spodziewających się bezproblemowej obsługi swoich zobowiązań. Spodziewa się jej obecnie 44% badanych – wobec 38% w III kwartale 2015 i niespełna 35% w IV kwartale 2014 roku. Pozytywny sygnał stanowi też zmniejszenie skumulowanego odsetka gospodarstw domowych, które spodziewają się w nadchodzących 12 miesiącach dużych problemów z obsługą zobowiązań lub całkowitego zatrzymania spłat – tutaj spadek wyniósł 0,4 pp. – z 9,3% do 8,9%.

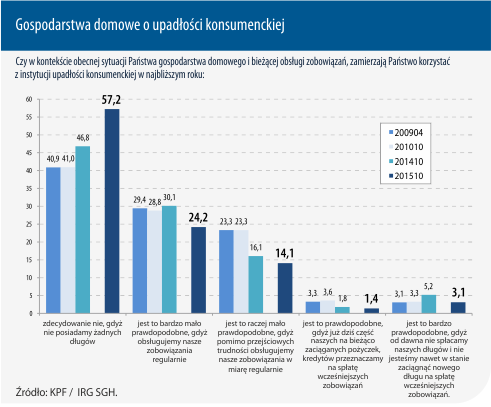

Mniej zobowiązań – mniej skłonnych do wnoszenia o upadłość

W związku z szerokim zainteresowaniem możliwością skorzystania przez dłużników ze zliberalizowanej upadłości konsumenckiej, podjęto próbę określenia, jak dużo może być beneficjentów tej regulacji.

Obecnie 57,2% badanych stwierdziło, że nie posiada jakichkolwiek zobowiązań i stąd prawdopodobieństwo konieczności skorzystania z upadłości jest zerowe. Oznacza to wzrost o ponad 10 punktów procentowych względem analogicznej sytuacji rok temu, a także ponad 16 pp. względem sytuacji w 2009 i 2010 r. Potwierdza to z jednej strony utrzymywanie się konserwatyzmu gospodarstw domowych w podejściu do zaciągania nowych zobowiązań kredytowych O ile jeszcze w 2009 r. wyniki badań wskazywały na ponad czterdziestoprocentową grupę gospodarstw domowych aktywnych w zaciąganiu zobowiązań, to obecnie jest to już jedynie ok. 34%.

W obecnym badaniu 14,1% gospodarstw stwierdziło, że prawdopodobieństwo konieczności wystąpienia z wnioskiem o upadłość jest niewielkie, ponieważ, pomimo przejściowych trudności finansowych, zobowiązania w gospodarstwie domowym obsługiwane są regularnie. Spadek odsetka gospodarstw domowych narażonych na ryzyko związane z niewypłacalnością wyniósł 2 pp. względem sytuacji sprzed roku, a także ponad 7 pp. względem sytuacji sprzed pięciu lat.

Ogólna poprawa znalazła odbicie również w spadku odsetka gospodarstw domowych będących w grupie faktycznie obawiających się konieczności skorzystania z takiej regulacji. Po raz pierwszy stanowią one poniżej 5%.

Aktualne dane wskazują, że skala upadłości nie powinna rosnąć, utrzymując się na dotychczasowym poziomie, jaki notowaliśmy w ostatnim okresie. Jednocześnie można przypuszczać, że mniejsza presja i w efekcie mniejsza skłonność gospodarstw domowych do korzystania z dobrodziejstwa upadłości konsumenckiej jest związana nie tylko z poprawą sytuacji ogólnogospodarczej, ale również z upowszechnieniem się koncyliacyjnej filozofii odzyskiwania należności wśród wierzycieli pierwotnych i wtórnych. Pozwala ona na rozwiązywanie problemu nadmiernego zadłużenia, a nawet niewypłacalności bez konieczności ponoszenia przez gospodarstwa domowe wysokich – jednak – kosztów społecznych, związanych z formalną procedurą upadłości konsumenckiej. To pozytywny efekt praktyk biznesowych liderów rynku zarządzania wierzytelnościami z grona Członków KPF, które zostały zaimplementowane także przez innych, profesjonalnych uczestników tego rynku – podsumowuje Andrzej Roter.

Koniunktura na rynku consumer finance od 2006 roku jest przedmiotem wspólnego projektu badawczego Konferencji Przedsiębiorstw Finansowych oraz Instytutu Rozwoju Gospodarczego Szkoły Głównej Handlowej. Co kwartał jego wyniki prezentowane są w raporcie „Sytuacja na rynku consumer finance”.

O Barometrze Consumer Finance

Podstawą konstrukcji Barometru Rynku Consumer Finance jest sytuacja w czterech obszarach oddziałujących na rynek kredytów i pożyczek konsumenckich. Obszary te uwzględniają wpływ czynników demograficznych na rynek, popyt na zakupy dóbr trwałych i skłonność do ich finansowania z kredytu, niepewność związaną z sytuacją finansową oraz wykluczenie z rynku kredytowego.