Wczoraj wszedł w życie pakiet rozwiązań przeznaczonych do walki z kryzysem spowodowanym epidemią koronawirusa. Niestety wśród zatwierdzonych propozycji znalazło się także drastyczne obniżenie limitu kosztów pozaodsetkowych kredytów konsumenckich, które może doprowadzić do upadku całej branży pożyczkowej.

Parlament zakończył już prace nad Tarczą Antykryzysową, która ma pomóc w łagodzeniu negatywnych skutków epidemii koronawirusa uderzających w polską gospodarkę. Sejm przychylił się do propozycji Urzędu Ochrony Konkurencji i Konsumentów o drastycznym cięciu limitu kosztów pozaodsetkowych kredytów.

Pakiet antykryzysowy zakłada obniżenie rocznego limitu dla pożyczek udzielanych na więcej niż 30 dni z obecnych 55 proc. (składających się z 25 proc. kosztów stałych oraz 30 proc. kosztów uzależnionych od długości kredytu) do zaledwie 21 proc. Limit składał się będzie z 15 proc. kosztów stałych oraz 6 proc. kosztów uzależnionych od długości zobowiązania. Warto dodać, że limit na pożyczki krótsze niż 30 dni ma być sztywny i będzie wynosił maksymalnie 5 proc.

Tym samym łączne maksymalne koszty kredytowania (bez względu na czas trwania umowy) mają zmaleć do 45 proc. ze 100 proc. Ta decyzja to ogromne zagrożenie dla firm pożyczkowych, bowiem tak drastyczne ograniczenie kosztów zobowiązań sprawi, że ich działalność stanie się nierentowna.

Rząd nie wysłuchał apeli

Warto wspomnieć, że przedstawiciele branży pozabankowej oraz specjaliści branży bankowej wielokrotnie apelowali o zmianę propozycji UOKiK-u. Związek Banków Polskich wnioskował o obniżenie limitów do 45 proc. rocznie oraz maksymalnych kosztów pozaodsetkowych kredytu do 75 proc. Taka zmiana byłaby zgodna z propozycjami Ministerstwa Sprawiedliwości z lutego ubiegłego roku. Przeprowadzone wówczas analizy wykazały, że wskazany limit byłby korzystny dla klientów i możliwy do akceptacji dla większości firm pożyczkowych.

Eksperci sektora bankowego wielokrotnie podkreślali, że zaproponowany przez UOKiK limit i przyjęty w ramach Tarczy Antykryzysowej limit nie ma żadnego uzasadnienia ekonomicznego:

Z danych rynkowych wynika, że doprowadziłby on do likwidacji 90 proc. przedsiębiorstw, tym samym odcinając od bezpiecznego i legalnego finansowania ok. 2 mln osób. Trzeba pamiętać, że w czasach kryzysu ekonomiczno-społecznego istotnie wzrasta ryzyko kredytowe. Obniżanie limitu sprawi, że kredyt wprawdzie na papierze stanie się tańszy, ale jednocześnie wobec gwałtownego wzrostu ryzyka kredytowego i problemów kredytodawców z zachowaniem płynności, będzie on dostępny wyłącznie dla wąskiej grupy klientów znajdujących się w dobrej sytuacji finansowej – podkreślał Związek Banków Polskich w liście do marszałka Senatu.

Koszty prowadzenia legalnego biznesu

Problem rządzących polega na tym, że nie potrafią sobie dać przetłumaczyć (zresztą prezes UOKiK również) ile kosztuje prowadzenie profesjonalnej instytucji pożyczkowej.

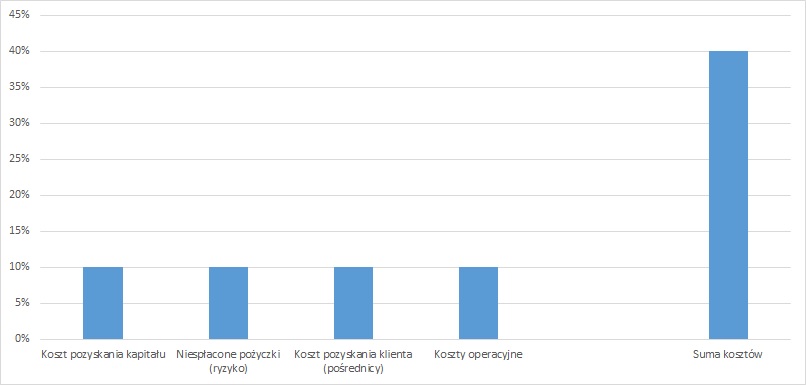

Poniżej na wykresie przedstawię bardzo uproszczony schemat kosztów, jakie firma, która udziela pożyczek na rynku pozabankowym musi ponosić.

Podkreślam, to bardzo uproszczony schemat. Ale na tyle ile się znam, nie sądzę aby odbiegały mocno od realiów. Jak w każdym arkuszu exela, można go zmienić, czyli zmniejszyć np. ilość niespłaconych pożyczek, ale to z reguły wiąże się w podniesieniem kosztu pozyskania klienta. Czy można zmniejszyć koszt pozyskania kapitału? nie wydaje mi się, zwłaszcza w obecnej sytuacji gospodarczej. Pewnie można byłoby to zrobić pozwalając na zbieranie depozytów … z tym, że sam przyznaję, że to ogromne ryzyko. Jedno jest pewne, żadnego z wierszy nie da się wyciąć …

Dlatego obowiązujący maksymalny pozaodsetkowy koszt pożyczki zmniejszony z 55 proc. do 21 proc. po prostu nie ma racji bytu dla przedsiębiorcy chcącego legalnie prowadzić biznes pożyczkowy w Polsce.

Proszę zwrócić uwagę, że dziś pozyskanie kapitału (zazwyczaj to oprocentowanie obligacji) jest wyższe aniżeli samo oprocentowanie pożyczki udzielonej konsumentowi, które dziś nie może być wyższe aniżeli 9 proc..

#nienielegalni!

Cały profesjonalnie działający sektor pożyczkowy 1 kwietnia 2020 likwiduje biznes i nie jest to prima aprilis.

W internecie już zaczęło się roić od różnego rodzaju „propozycji pożyczkowych” pana Henia …

i jak podkreśla Pani Agnieszka Wachnicka – Prezes Fundacji Rozwoju Rynku Finansowego w Polsce oraz Pan Jarosław Ryba – Prezes Związku Instytucji Pożyczkowych w Polsce to dopiero wierzchołek góry lodowej, bo pana Henia czy pana Macieja nie obowiązują żadne limity, a legalnie działający biznes w Polsce zawiesił przyjmowanie wniosków, bo nie jest w stanie dostosować produktu (przede wszystkim kosztów ryzyka) pod nowe wymogi rządzących.

Apel Loan Magazine

Korzystaj tylko z ofert instytucji pożyczkowych działających legalnie, czyli spełniających wszystkie wymogi ustawy o kredycie konsumenckim jak również zrzeszonych w związkach:

Polski Związek Instytucji Pożyczkowych w Polsce

Vivus | Kreditech | Netcredit | Lendon | Smart pożyczka | Tani Kredyt | Kuki | Loanme | Provema | Miloan | Ferratum | Pożyczka plus

Związek Przedsiębiorstw Finansowych w Polsce

Aasa Polska | AIQLABS | Cross Loan | Dziesiątka | Everst Finanse | Hapipożyczki | Mikrokasa | SMS Kredyt | Takto | Vippo | Wonga

oraz Fundacji Rozwoju Rynku Finansowego

Provident | Bocian pożyczki | Profi Credit |

to gwarancja rzetelności, uczciwości i poszanowania praw konsumenta.

…a przepraszam, przecież z pomysłu prezesa UOKiK a później decyzji rządu, rządzący zablokowali dostęp do legalnie działającego sektora pożyczkowego w Polsce umożliwiając rozwój działalności Heniom i Maciejom … nie za bardzo tylko przychodzi mi do głowy w imię czego? …

Od 20 lat jestem obecny na rynku consumer finance w Polsce. Wcześniej pracując w kilku większych bankach, potem jako przedsiębiorca prowadziłem z różnym powodzeniem kilka firm. Będąc kiedyś w trudnej sytuacji finansowej, sam musiałem korzystać z ofert dostępnych chwilówek czy pożyczek na rynku pozabankowym, gdyż przez moment z sektora bankowego byłem wyłączony (kilka wcześniejszych błędnych decyzji zepsuło mi historię w BIK). Cieszę się, że mogłem wtedy skorzystać z legalnie działających firm typu Vivus czy Provident. To pomogło przetrwać mi trudne chwile i coś w sumie w życiu osiągnąć. O różnicach między rynkiem pożyczania bankowego i pozabankowego pisałem w swoim poradniku „Dekalog świadomego pożyczania, czyli rola kredytu w życiu człowieka„. Dziś mogę się tylko cieszyć, że ówczesny regulator sam swoimi decyzjami nie wpędził mojej potrzeby w rynek mafii pożyczkowej, bo nie wiem, jak bym wtedy skończył. I dodam – tak, to były potrzeby! Nie zachcianki …

Przyłącz się do #nienielegalni oznaczając się hashtag’iem

Inicjatywa #nienielegalni ma w swoim zamyśle skupiać tylko i wyłącznie instytucje prowadzące profesjonalny biznes pożyczkowy w Polsce, który z jednej strony musi zwalczać nieuczciwe działania pseudo konkurencji podszywającej się pod szyld legalnie działającej branży, z drugiej strony bardzo mocno musi chronić się tarczą przed mieczem regulatora, który zdaje się przejęła jakaś bliżej niezidentyfikowana siła złej mocy.

Mój apel do rządzących – proszę, usiądźcie do rozmów, przeanalizujcie ekspertyzy (wyliczenia) pokazujące realia prowadzenia legalnego biznesu pożyczkowego i nie skazujcie setek tysięcy potrzebujących na łaski i nie łaski szemranych „pożyczkodawców”, którzy bez skrupułów wykorzystają nadarzającą się dla nich okazję.