Sektor instytucji pożyczkowych znajduje się w przededniu głębokich zmian, których źródłem są nowe przepisy ustawy o nadzorze nad rynkiem finansowym. Raport KPF, opracowany na etapie procesu legislacyjnego wspomnianej regulacji, wskazywał na możliwość wykluczenia finansowego około 30% dotychczasowych klientów sektora instytucji pożyczkowych. Poszerzenie skali tego zjawiska negatywnie wpłynie na dostępność produktów dla pewnej, względnie dużej grupy dotychczasowych klientów sektora, ale również w efekcie – na warunki prowadzenia działalności gospodarczej. Ograniczy pole gry rynkowej i powiększy presję konkurencyjną. W tym kontekście kwestią o kapitalnym znaczeniu staje się poprawa efektywności procesu weryfikacji ryzyka i trafność decyzji kredytowych. Doskonalenie tego procesu oznacza dalszą poprawę jakości portfeli pożyczkowych i w efekcie ograniczanie wielkości strat na gorszej jakości portfelach. Takie działania zyskują co najmniej ten sam priorytet, co zwiększanie skuteczności dotarcia z ofertą do potencjalnych klientów i utrzymanie lojalności dotychczasowych.

Po pierwsze: jakość portfeli pożyczkowych

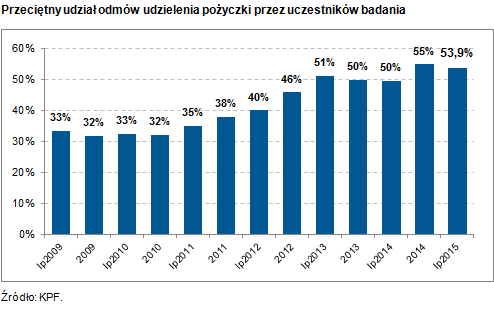

Ostatnie kilka lat funkcjonowania sektora instytucji pożyczkowych można określić mianem intensywnego doskonalenia procesów weryfikacji ryzyka kredytowego i badania zdolności kredytowej. Pokazują to dane z cyklicznego raportu KPF – „Sektor instytucji pożyczkowych w Polsce”. Udział odmów udzielenia pożyczki w ogólnej liczbie wniosków od dwóch lat utrzymuje się na poziomie co najmniej 50%, a od 2008 roku zarysowała się wzrostowa tendencja tego wskaźnika. Jeszcze do 2011 roku odsetek ten był znacznie niższy niż obecnie i wynosił od 32 do 38%, podczas gdy w 2012 roku przekroczył 40%. Od 2013 roku wskaźnik odmów przekracza już względną wartość 50%. Utrzymywanie się wysokiego poziomu wskaźnika odmów to nie tylko potwierdzenie właściwego rozumienia odpowiedzialności wobec klientów-pożyczkobiorców i inwestorów.

To także papier lakmusowy dla praktyk gospodarstw domowych odnośnie zaciągania zobowiązań. Skala odmów pokazuje, że wśród polskich gospodarstw domowych jest duża grupa tych, które deklarują wolę otwarcia nowego zobowiązania, a jednocześnie nie posiadają do tego zdolności. Źródłem takiego zjawiska mogą być postawy gospodarstw domowych, których opisu dostarczają cykliczne raporty KPF – IRG SGH na temat sytuacji na rynku consumer finance. Raport z tych badań za III kw.2015 roku ujawnił, że w opinii Polaków najczęstszą przyczyną problemów finansowych jest brak właściwego planowania z zakresu finansów osobistych.

Nieumiejętność, a może również brak woli racjonalnego zaplanowania budżetu domowego jest w opinii 46,3% badanych główną przyczyną problemów z terminowym regulowaniem zobowiązań kredytowych. Skutki tych zjawisk mogą być mitygowane, co do zasady, poprzez korzystanie z zewnętrznych baz danych.

Po drugie: dostępność i różnorodność baz danych

Zmiany na rynku pożyczkowym, wymuszone nowymi przepisami oraz obserwowany, względnie niski poziom etyki zobowiązań konsumentów zapewne zaostrzą polityki kredytowe sektora pożyczkowego. Zwiększą również zapotrzebowanie na informacje kredytowe. Ta sytuacja będzie motywowała zarówno do poszukiwania nowych źródeł informacji o sytuacji kredytobiorcy kredytu konsumenckiego, jak i nowych sposobów wykorzystania już dostępnych źródeł. Zarówno wewnętrznych, jak i zewnętrznych. Warto podkreślić, że 100% firm uczestniczących w badaniu KPF na temat sektora pożyczkowego wykorzystuje własne, wewnętrzne bazy danych do zarządzania ryzykiem, a 92% firm wykorzystuje zewnętrzne bazy danych oraz systemy scoringowe.

Aktualnie sektor instytucji pożyczkowych powszechnie używa informacji z takich źródeł jak Biura Informacji Gospodarczej, posiadające niezwykle rozbudowany zakres danych. Co istotne, w bazach BIG znajdują się również informacje z sektorów niefinansowych, w pewnej ich części o charakterze wyprzedzającym wobec informacji kredytowej. Do kanonu zasad dobrych praktyk procesu badania zdolności kredytowej weszło już również odpytywanie przez instytucje pożyczkowe Biura Informacji Kredytowej, posiadającego potężną bazą bankowych danych kredytowych, uzupełnianych systematycznie od także przez sektor pożyczkowy.

Nowy sojusznik w doskonaleniu procesów oceny ryzyka

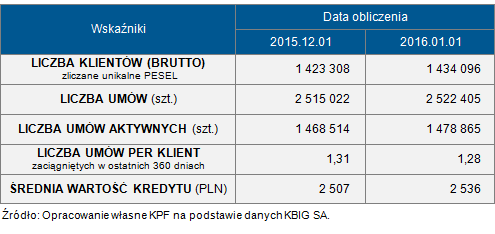

Kolejnym potwierdzeniem dojrzałości biznesowej sektora instytucji pożyczkowych jest fakt, iż sama branża, mając świadomość zagrożeń, związanych z utrzymującym się wysokim ryzykiem kredytowym, integruje wewnętrzne bazy danych poszczególnych instytucji pożyczkowych dla dobra wspólnego, jakim jest poprawa jakości portfeli kredytowych. W efekcie spodziewana jest poprawa wyników finansowych w nowej, trudnej sytuacji ograniczania przez nowe przepisy pola gry. Aktualnie przy współpracy z ekspertami KBIG SA i za pośrednictwem tego biura informacji gospodarczej, praktycznie cała branża wymienia się już informacją. Co prawda współdzielenie danych o historii pożyczkowej klientów dzieje się w ramach dwóch osobnych grup instytucji pożyczkowych: Forum Wiarygodniej Wymiany Informacji (FWWI) i Platformy Wymiany Informacji Pożyczkowej (PWIP). Powstanie takich rozwiązań to jednak kapitalny i kolejny dowód na poważne podejście sektora pożyczkowego do swoich klientów, do rynku, do dbałości o jego stabilny rozwój. O potrzebie funkcjonowania nowych źródeł informacji świadczy między innymi wielkość bazy informacji na platformie FWWI. Zgodnie z ustaleniami poczynionymi przez KPF, znajdują się tam informacje o ponad 1,4 mln klientach i o ponad 2,5 mln zawartych umów pożyczkowych.

Wiedza o klientach każdego z segmentów wzbogaca zdolność podejmowania decyzji, jaką sektor pożyczkowy już dziś posiada w oparciu o dobre, sprawdzone i rzetelne źródła informacji z BIK i BIG-ów.

Wiedza o klientach każdego z segmentów wzbogaca zdolność podejmowania decyzji, jaką sektor pożyczkowy już dziś posiada w oparciu o dobre, sprawdzone i rzetelne źródła informacji z BIK i BIG-ów.

Wydaje się racjonalną teza o tym, że uczestnicy obu branżowych platform współdzielenia się informacjami, w jakiejś perspektywie czasu, zadecydują o integracji zasobów informacyjnych. Wynikać to mogłoby z faktu, iż zmiany w prawie wymuszają na dynamicznych instytucjach pożyczkowych analizę możliwości wychodzenia poza aktualne segmenty rynku, w jakich działają i dystrybucję oferowanych pożyczek w nowych dla siebie kanałach dystrybucji – stwierdził Andrzej Roter, Dyrektor Generalny KPF.