Wstęp.

Wielka recesja w USA odkryła finansową wrażliwość milionów ameykańskich gospodarstw domowych. W następwstwie, badacze i prawodawcy zwrócili swoją uwagę na zwiększenie wiedzy finansowej następnych pokoleń oraz na dostęp do bezpiecznych ofert finansowych. Prawie wszyscy eksperci zgadzają się, że takie wysiłki powinny zaczynać się już we wczesnym życiu dzieci i młodzieży. Mniej jasnym jest jednak wiek lub etap w którym powinno się rozpocząć te procesy. Poza tym nie ma consensusu co do identyfikacji programów i prac najlepiej dopasowanych do ukończenia tych celów. Ważnym jest rozwijanie badań i wczesne eksplorowanie rozwoju finansowych umiejętności. Koncepcja finansowych umiejętności łączy zdolność ludzi do zachowywania się w odpowiedni sposób oraz okazję do tego zachowania się w celu osiągania finansowych dążeń (Sherraden 2013,3). Uwzględnia się to, że ludzie wiedzą i mają umiejętności do zarządzania swoimi finansowymi sprawami oraz są wrażliwi na okazje w których mogą je wykorzystać. Ponad to bierze się też pod uwagę czynniki polepszające finansowe samopoczucie. Ludzie potrzebują zarówno finansowych umiejętności (wiedzy i doświadczenia), a także finansowego włączenia (bezpieczne i odpowiednie polityki produków i usług finansowych) by budować bezpieczne finansowo, szczęśliwe życie. W nurcie badań na całym świecie pojawiły się trzy trendy dowodzenia naukowego w kwestii umiejętności finansowych:

– Pierwszym jest rosnąca złożoność podejmowanych codziennie decyzji finansowych. Ludzie nie są zdolni do nadążania z wymaganiami finansowego życia. Nie są oni przygotowani na używanie szybko rozszeżającego się wachlarza dostępnych produktów i usług finansowych. Zjawisko to włącza ogół ludzi w alternatywne produkty i coraz to nowsze technologie w finansowych usługach. Wraz z wejściem technologii mobilnych w usługi, krajobraz tradycyjnej definicji bankowości przekształca się i staje się łatwiejszy szczególnie w kontekście przeprowadzania finansowych transakcji bez tradycyjnego konta bankowego. Wnosi to jednak pewnego rodzaju nowy potencjał w usługi finansowe, ale zarazem jest dla ludzi nową złożonością. Młodzi mogą mieć przewagę nad starszymi pokoleniami w korzystaniu z nowych rozwiązań bankowych. Niemniej jednak rozprzestrzenianie, rozwój skomplikowanych usług i produktów może być wyzwaniem dla wiedzy i umiejętności zarówno młodych i starszych.

– Drugim trendem jest to, że młodzi ludzie są konfrontowani z wysokimi stawkami przy finansowych decyzjach coraz wcześniej i coraz powszechniej niż w przypadku wcześniejszych pokoleń. Dla przykładu, wielu młodych ludzi bierze pożyczki studenckie i inne kredyty. Jest to całkowicie inna sytuacja niż w przypadku ich rodziców, którzy byli w ich wieku. Często są oni nieprzygotowani do podejmowania takich – krytycznych w swych konsekwencjach- decyzji. Takie zmiany mogą mieć dogłębny wpływ na ich edukację, zawód i samopoczucie finansowe nawet przez całe życie. Dla przykładu możemy rozważyć przypadek w którym student zaciąga zobowiązania pożyczkowe na studia, ale ich nie kończy.

– Ostatnim trendem jest to, że wiele rodzin z dziećmi boryka się z trudną sytuacją finansową. Młode rodziny oraz mniejszości narodowe coraz częściej znajdują się w sytuacji biedy. W mało lukratywnych sektorach pracy, wiele rodzin nie ma benefitów takich jak ubezpieczenie lub prywatna ochrona zdrowia, czy też oszczędności emerytalne. U rodzin z niskim budżetem domowym jest namacalnie widoczne piętno obciążeń finansowych związanych z edukacją, opieką zdrowotną i oszczędnościami. W tym kontekście ważne jest dostarczenie rozwiązań i interwencji, które podniosłyby kondycję w tej części społczeności.

Czynności na rzecz rozwijania finansowych zdolności.

Szeroka gama wysiłków musi być podjęta by rozwiązać problemy podkreślone powyżej. Finansowe zdolności odgrywają kluczową rolę w prowadzeniu satysfakcjonującego życia. Są one tworzone na wiele sposobów np. przez socjalizację, finansową edukację, doradztwo finansowe, integrację i ochronę finansową, a także poprzez – coraz częściej pojawiające się na rynku szkoleń- tereningi umiejętności finansowych, gdzie w kontrolowanych warunkach ludzie mogą przećwiczyć podejmowanie decyzji oraz śledzić swoje błędy i pomyłki.

Wymiary na których można rozpatrywać zdolności finansowe – Badanie własne.

Jako badacz psycholog w kontekście zachowań ekonomicznych chciałem zaprezentować wymiary na których możemy rozpatrywać zdolności finansowe dorosłych polaków. W tym celu zostało przeprowadzone badanie ilościowe testujące cztery definicje umiejętności/zdolności finansowych, które były zainspirowane badaniami z Wielkiej Brytanii wykonanymi przez ekomomistkę Adele Atkinson (Atkinson i inni, 2006). W zakres testowanych uniwersów zachowań z którymi wiążą się zdolności finansowe weszły następujące obszary czynności podejmowanych przez ludzi:

Planowanie i wiązanie końca z końcem – Finansowo umiejętna osoba jest zdolna do zarządzania swoimi pieniędzmi na co dzień, zna swój stan w finansach i planuje swoje wydatki takie jak rachunki, coroczne podatki lub ubezpieczenie. Ktoś kto nie wiąże końca z końcem nie może być uważany jako osoba posiadająca finansową umiejętność. Niektóre najbardziej umiejętne finansowo osoby zarządzające pieniędzmi mają bardzo niskie dochody, a jeśli nie wiążą końca z końcem to często z powodu braku pieniędzy, a nie braku umiejętności finansowych. Ponad to osoba w zakresie planowania wydatków będzie próbować robić odpowiednie rezerwy na własną przyszłość. Będzie planować w celu minimalizacji wpływu zmniejszonych dochodów lub dużych wydatków. W tym aspekcie możemy więc rozważyć zarówno stopień w którym ludzie planują z wyprzedzeniem koszty (takie jak kupowanie samochodu, płacenie za ślub lub własną emeryturę) i ich zdolność do radzenia sobie z niespodziewanymi wydatkami lub spadkiem dochodów. Planowanie wydatków jest też czasem aspiracją do czegoś, co nie zostało jeszcze zrealizowane.

Śledzenie wydatków – Dla większości ludzi, zarządzanie pieniędzmi również zawiera kontrolę na osobistymi zasobami finansowymi, monitorowanie dochodów oraz utrzymywanie pewnego rodzaju uwagi nad wydatkami. Istotnie wymaga to jakiegoś bycia świadomym regularnych wydatków oraz zapewnienia, że jest się zawsze zdolnym do spełnienia tych zobowiązań. By robić to skutecznie wymagane jest od człowieka bycie zorganizowanym oraz to by poświęcał czas na pracę nad własnym budżetem, prowadził ewidencję wydatków, weryfikował sprawozdania z banku i konta karty kredytowej.

Wybieranie produktów finansowych – Osoba która dokonuje umiejętnych wyborów jest kimś kto zbiera informacje o gamie produktów, porównuje kluczowe cechy, jak również koszty, identyfikuje ryzyka i ma ogólny ogląd na produkt w ofercie. Wszystko to po to by dokonać właściwego wyboru. Taka osoba będzie wiedziała, kiedy powiedzieć „nie” sprzedawcy i kiedy zmienić dostawcę. Będzie z pewnością wiedzieć o kluczowych cechach produktów, które kupuje. Interesujące jest jednak to, że bardzo umiejętna finansowo osoba będzie zmagać się z trudnością zrozumienia terminów i warunków napisanych czarnym druczkiem i drobnym maczkiem.

Bycie poinformowanym – Osoba mająca zdolność w sferze finansów jaką jest bycie poinformowanym będzie wiedzieć kiedy może narzekać na niską jakość usług i będzie wiedzieć jak dochodzić do swoich oczekiwań w efektywny sposób. Ludzie tacy zachowują się skutecznie w przypadku niezadowolenia z produktu finansowego lub usługi. Uważa się, że bycie poinformowanym w sferze finansów wymaga zdolności do pozyskiwania i utrzymywania wiedzy o sferze finansowej.

Wyniki badania.

Badana próba.

W badaniu wzięło 237 osób w wieku wynoszącym średnio 36,97 +/- 13,82 (min=18, max=90). Mężczyźni stanowili 36,3%, a kobiety 63,7% próby. Wykształcenie średnie miało 33,8%, a wyższe 61,2% osób.

1) Eksploracyjna i konfirmacyjna analiza czynnikowa pomiarów umiejętności finansowych.

W celu weryfikacji trafności czynnikowej badanych podskal umiejętności finansowych w pierwszej kolejności przeprowadzono PCA z rotacją skośną metodą Oblimin. W skład pierwszej analizy czynnikowej weszło 77 pozycji testowych kwestionariusza. Analiza testu Bartletta wskazała, że wprowadzone zmienne były ze sobą istotnie skorelowane χ2(3003)=8909,31;p<0,001. Ze względu na zbyt słabe korelacje pozycji z czynnikiem lub wyraźnymi korelacjami z dwoma czynnikami usunięto niektóre zmienne. Ostatnia analiza wykonana została na 42 zmiennych oraz wykazała, że pozycje w analizie czynnikowej również były ze sobą powiązane χ2(861)=5096,82;p<0,001. W czasie analiz nie uzyskano zakładanej 5 czynnikowej struktury ponieważ pozycje należące do wymiaru planowania były silnie związane z pozycjami należącymi do wiązania końca z końcem. Wykres osypiska od początku analiz sugerował rozwiązanie 4 czynnikowe. W drugim kroku na podstawie informacji z analizy czynnikowej zaprojektowano układ konfirmacyjnej analizy czynnikowej. Próbą było utworzenie skorelowanych czterech zmiennych latentnych wpływających na zmienność pozycji testowych. Analiza przeprowadzono metodą ML, która wykazała zadowalające dopasowanie modelu konfirmacyjnego do danych CMIN/DF=1,83, CFI=0,85, TLI=0,85, RMSEA=0,059. Analiza współczynników wykazała, że wszystkie zmienne były nieprzypadkową ekspresją zmiennych latentnych, a siła ich wpływu była w przedziale β=0,39 – β=0,88 oraz wyjaśniała zmienność w przedziale R2=0,15 – R2=0,77. Wyniki wpływu cech na pozycje testowe przedstawia tabela nr 1. Analiza związków pomiedzy czynnkiami wykazała, że siła powiązań pomiędzy zmiennymi latentnymi wynosiła r=0,56 – r=0,27. Tabela nr 2 przedstawia wyniki korelacji cech latentnych.

Tabela nr 1. Wpływ zmiennych latentnych na zmienność wyników pozycji testowych.

Tabela nr 2. Związki między cechami.

2) Analiza rzetelności i rozkładów.

W celu weryfikacji dokładności pomiarowej skal przeprowadzono analizę rzetelności metodą Alfa Cronbacha. Analiza wykazała, że wszystkie skale umiejętności finansowych charakteryzowały się wysoką rzetelnością α > 0,72. Wyniki przeprowadzonych analiz wraz ze statystykami opisowymi przedstawia tabela nr 3.

Tabela nr 3. Wyniki Alfa Cronbacha, statystyki opisowe oraz wyniki testów Kołmogorwa Smirnowa.

Rozkłady badanych pomiarów.

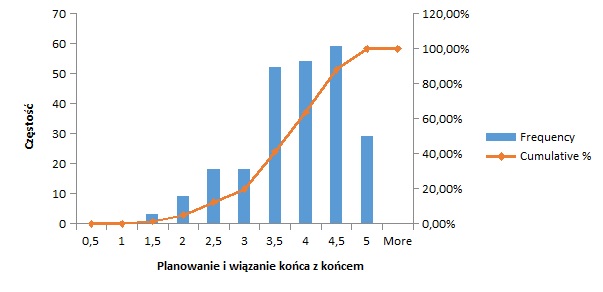

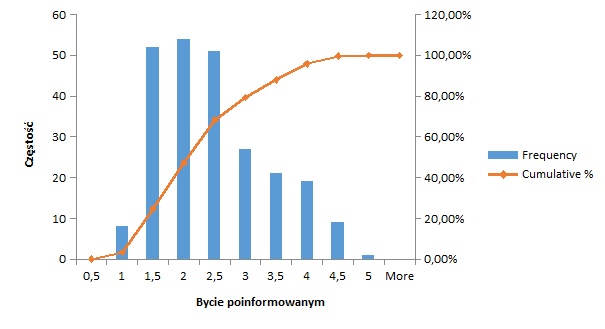

Analiza wykazała, że koncentracja wyników planowania i wiązania końca z końcem jest lekko lewoskośna co wskazuje, że badani dosyć dobrze radzili sobie z organizacją wydatków, tak aby powiązać ze sobą życie od 10 do 10. W kontekście koncentracji wyników na skali bycia poinformowanym analiza wykazała, że ponad połowa badanych uzyskiwała wyniki poniżej średniej, co znaczy, że raczej godzili się na niską jakość usług i niekoniecznie dochodzili swoich oczekiwań i roszczeń w efektywny sposób oraz słabo radzili sobie z pozyskiwaniem i utrzymywaniem wiedzy o sferze finansów.

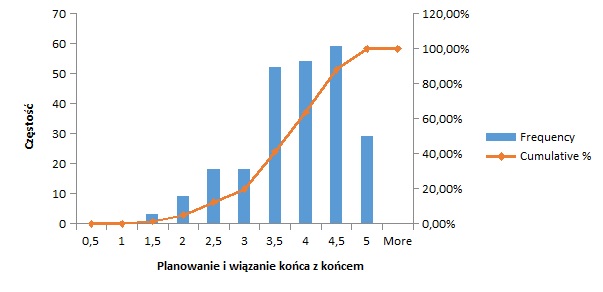

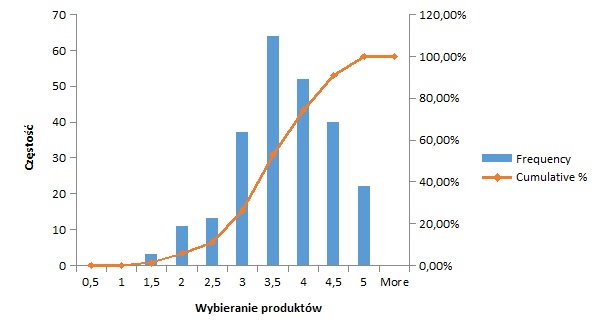

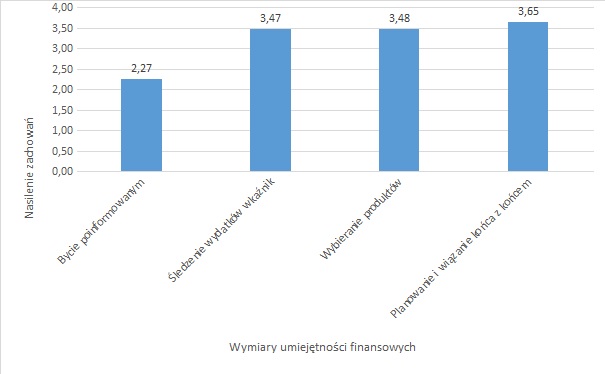

Badani pożądanie zachowywali się pod względem śledzenie wydatków, podobnie jak i wiązania końca z końcem. Uzyskiwali oni częściej wysokie niż niskie wyniki. Dla rezultatów w skali wybierania produktów histogram wskazywał na ścisłe dopasowanie do teoretycznego rozkładu normalnego. Oznacza to, że większość badanych osób miała średni poziom umiejętności wyborów i zbierania informacji o produktach finansowych. Histogramy przedstawia seria rysunków od nr 1 do nr 4. Ma to zwoje bezpośrednie odzwierciedlenie w nasileniu skal. Badani ludzie uzyskiwali najwyższe wyniki pod względem wiązania końca z końcem, trochę niższe pod względem śledzenia wydatków i wybierania produktów oraz najniższe w byciu poinformowanym. Wyniki przedstawia rysunek nr 5.

Histogram nr 1. Planowanie i wiązanie końca z koncem

Histogram nr 2. Bycie poinformowanym

Histogram 3. Śledzenie wydatków.

Histogram 4. Wybieranie produktów.

Rysunek nr 5. Różnice pomiędzy nasileniem umiejętności finansowych.

Podsumowanie.

Badanie i analizy wykazały, że przyjęte definicje zachowań są spójną i trafną reprezentacją ludzkich zachowań w kwestii umiejętności finansowych. Zakładane definicje odzwierciedlały zróżnicowane reprezentacje zachowań deklarowanych przez ludzi. Ponad to wykazano, że różne umiejętności finansowe mają różne nasilenie co zmusza instytucje i firmy do podjęcia czynności edukacyjnych i informacyjnych. Szczególnie ważne jest to w kwestii rozwijania wiedzy o sferze finansowej, dochodzeniu do swoich oczekiwań i odpowiedniego interweniowania w przypadku niskich usług finansowych lub niezadowolenia z czynności po stronie instytucji finansowej. U usługodawców i sprzedawców produktów finansowych pojawia się szansa w formie oceny i ograniczenia dostępu do niektórych swoich propozycji ludziom o niskich umiejętnościach finansowych takich jak obniżony poziom śledzenia wydatków, wybierania produktów oraz niewystarczającej zdolności w planowaniu wydatków i wiązaniu końca z końcem.

Przyszłe badania w tym nurcie powinny skupić się nad tym jakie inne zachowania ludzkie są powiązane z umiejętnościami finansowymi oraz w jakim nurcie edukacja i podnoszenie kompetencji finansowych powinno się rozwijać. Intuicja podpowiada, że za wiązaniem końca z końcem, śledzeniem wydatków oraz wybieraniem produków może stać kontrola zachowania widziana z perspektywy subiektywnego poczucia skuteczności w kwestii finansów lub zgeneralizowanego subiektywnego poczucia radzenia sobie z problemami. Jest to hipoteza godna weryfikacji.

Bibliografia:

Atkinson, A., McKay, S., Kempson, E., & Collard, S. (2006). Levels of financial capability in the UK: Results of a baseline survey. Financial Services Authority. Consumer Research Report 47, March 2006.

Sherraden, Margaret S. 2013. Building Blocks of Financial Capability. In Financial Capability and Asset Development, edited by Julie Birkenmaier, Margaret Sherraden, and Jami Curley (3–43). New York: Oxford University Press.

Mgr Konrad Hryniewicz

Jestem doktorantem Uniwersytetu Humanistycznospołecznego SWPS. W praktyce badawczej podejmuję weryfikacji zagadnienia związane z zachowaniami ekonomicznymi. Interesuję się szczególnie związkiem kontroli zachowania i umiejętności finansowych.

Jestem doktorantem Uniwersytetu Humanistycznospołecznego SWPS. W praktyce badawczej podejmuję weryfikacji zagadnienia związane z zachowaniami ekonomicznymi. Interesuję się szczególnie związkiem kontroli zachowania i umiejętności finansowych.

– analizy statystyczne i modelowanie danych w badaniach naukowych url-> http://www.nauka.metodolog.pl/

– usługi statystyczne w biznesie url-> http://www.biznes.metodolog.pl/

– rozwijanie testu diagnozującego osobowość i realizującego doradztwo w zakresie wyboru aktywności zawodowej, aktywności w czasie wolnym, ryzyka finansowego i ryzyka uszczerbku na zdrowiu url-> http://www.testmirror.pl