BIK, czyli Biuro Informacji Kredytowej, jest istotnym elementem na drodze do uzyskania pożyczki lub kredytu. Jest to rejestr informacji kredytowych, gromadzi dane (raport BIK) dotyczące historii kredytowej osób zobowiązanych. Dla instytucji udzielających kredytów i pożyczek BIK jest narzędziem pomocnym w ocenie wiarygodności kredytowej potencjalnego klienta. Z jednej strony instytucje mogą sprawdzić czy kredyto- lub pożyczkobiorca nie ma zaległości w spłacie poprzednich zobowiązań finansowych, z drugiej strony – pozytywna historia kredytowa w BIK może przyczynić się do uzyskania lepszych warunków czy większej kwoty.

Czy kredyt lub pożyczka bez BIK są możliwe?

Jeszcze do niedawna można było spotkać oferty tzw. pożyczek bez BIK oferowanych przez instytucje pozabankowe. Pod pojęciem pożyczki bez BiK kryły się pożyczki udzielane bez sprawdzania zdolności kredytowej. W świetle przepisów, które weszły w życie w wyniku nowelizacji tzw. ustawy antylichiwiarskiej, instytucje pożyczkowe mają obowiązek badać zdolność kredytową kredyto- i pożyczkobiorców. Zgodnie z art. 9a, ust. 2[1]:

Oceny zdolności kredytowej dokonuje się na podstawie analizy danych udostępnianych przez zaufanych dostawców gromadzących i przetwarzających dane niezbędne do takiej oceny.

Wśród zaufanych dostawców znajduje się baza BIK oraz kilka BIG-ów. Teoretycznie więc, instytucja pożyczkowa może uzyskać informacje z jednego z BIG-ów, niekoniecznie z BIKu. Natomiast sama weryfikacja historii kredytowej w celu oceny zdolności kredytowej pożyczkobiorcy jest już obowiązkowa.

Ustawa precyzje również:

Jeżeli analiza danych, o których mowa w ust. 2, nie pozwala na dokonanie oceny zdolności kredytowej, a instytucja pożyczkowa nie dysponuje innymi wiarygodnymi danymi pozwalającymi na dokonanie tej oceny, w celu jej dokonania odbiera się od konsumenta oświadczenie o jego dochodach i stałych wydatkach gospodarstwa domowego, wraz z dokumentami potwierdzającymi wysokość dochodów konsumenta. Oświadczenie wraz z dokumentami, o których mowa w zdaniu pierwszym, odbiera się od konsumenta w każdym przypadku, w którym całkowita kwota kredytu przekracza dwukrotność wysokości minimalnego wynagrodzenia za pracę, ustalanego na podstawie ustawy z dnia 10 października 2002 r. o minimalnym wynagrodzeniu za pracę (Dz. U. z 2020 r. poz. 2207)[2].

Jakie informacje trafiają do raport BIK?

Raport BIK to kompleksowe zestawienie historii kredytowej danej osoby. Informacje zawarte w raporcie BIK umożliwiają kredyto- i pożyczkodawcom ocenę ryzyka związanego z udzieleniem kredytu lub pożyczki. W raporcie BIK znajdują się:

- informacje o kredytach i pożyczkach;

- informacje zakupach na raty;

- informacje o zakupy z odroczoną płatnością;

- informacje o kartach kredytowych;

- informacje o leasingach;

- informacje o podjętych działaniach windykacyjnych lub egzekucji należności;

- informacja o wakacjach kredytowych;

- informacje finansowe pochodzące z Biura Informacji Gospodarczej InfoMonitor, m.in. nazwę wierzyciela, kwotę zaległości, datę wezwania do zapłaty.

W raporcie BIK znajdują się informacje na temat kwot zobowiązań, wysokości i liczby rat, daty ich udzielenia, zakończenia. Znajdują się w nim zarówno pozytywne informacje – o terminowej spłacie, jak i te negatywne – o opóźnieniach[3]

Które informacje w BIK mogą negatywnie wpłynąć na ocenę przez bank?

BIK gromadzi dużo informacji na temat różnego rodzaju zobowiązań. Które z nich mogą negatywnie wpłynąć na ocenę analityków kredytowych w banku czy instytucji pożyczkowych? Na pewno warto unikać poniższych:

- opóźnienia w spłacie rat kredytowych;

- niespłacone chwilówki;

- debet na koncie;

- brak spłaty zadłużenia w ramach karty kredytowej lub samo posiadanie takiej karty;

- dużo nowych kredytów i pożyczek w nieodległym czasie;

- duża liczba wniosków o kredyty i pożyczki w ostatnim czasie;

- wpisy o egzekucji komorniczej;

- brak spłaty rachunków i zaległości w regulowaniu płatności w stosunku do operatorów telekomunikacyjnych.

Dlaczego warto sprawdzić siebie w BIK?

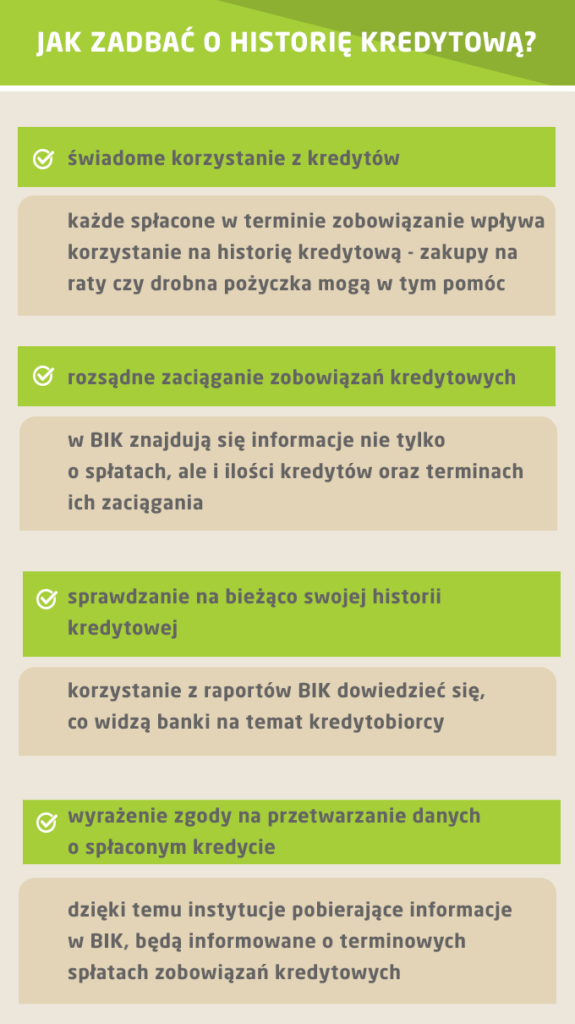

Jeśli planujemy zaciągnąć jakieś zobowiązanie w bliższej lub nawet dalszej przyszłości warto sprawdzić, jak wygląda raport BIK na nasz temat. Wzór, jak wygląda raport BIK jest dostępny na stronie bik.pl. Raport BIK jest naszą wizytówką – jeśli chcemy pokazać się z dobrej strony, otrzymać kredyt czy pożyczkę – warto zadbać o historię kredytową w BIK zanim złożymy wniosek o finansowanie.

Jak sprawdzić siebie w BIK?

Żeby założyć konto w BIK należy:

- wejść na oficjalną stronę Biura Informacji Kredytowej: bik.pl;

- wybrać metodę rejestracji: za pomocą aplikacji mObywatel lub poprzez wypełnienie formularza danymi z dowodu osobistego;

- potwierdzić tożsamość za pomocą aplikacji mObywatel lub za pomocą przelewu na 1 zł ze swojego konta bankowego.

Wykupienie jednego raportu BIK z pełną historią kredytową kosztuje 49 zł.

Źródło użytych w artykule informacji: bik.pl

Artykuł powstał we współpracy z vivus.pl

[1] https://sip.lex.pl/akty-prawne/dzu-dziennik-ustaw/kredyt-konsumencki-17713510/art-9-a

[2] https://sip.lex.pl/akty-prawne/dzu-dziennik-ustaw/kredyt-konsumencki-17713510/art-9-a

[3] https://www.bik.pl/klienci-indywidualni/raport-bik