Gospodarstwa domowe optymistycznie oceniają perspektywy na rynku pracy, a jednocześnie ich przewidywania odnośnie przyszłej sytuacji gospodarczej poprawiają się już czwarty kwartał z rzędu. Jeśli do tych wniosków z badania „Zaciąganie kredytów i pożyczek gotówkowych w instytucjach finansowych przez polskie gospodarstwa domowe” dołożymy jeszcze ten, który potwierdza, że skłonność do podjęcia finansowych zobowiązań przez gospodarstwa, które takowych nie posiadają, jest najwyższa od 6 lat, można przypuszczać, że chęć do finansowania potrzeb konsumenckich zewnętrznymi środkami przybiera na sile. Raport, stworzony przez Konferencję Przedsiębiorstw Finansowych wraz z Instytutem Rozwoju Gospodarczego SGH ujawnia jednak zarazem prawdopodobieństwo pogorszenia spłat zobowiązań na rynku consumer finance.

ROŚNIE UFNOŚĆ KONSUMENCKA

ROŚNIE UFNOŚĆ KONSUMENCKA

Oceny obydwu zjawisk, tzn. perspektyw zatrudnienia i przyszłej sytuacji gospodarczej, mogą być postrzegane jako tworzące tzw. ufność konsumencką, a co za tym idzie – sprzyjać klimatowi zakupowemu i zaspokajaniu potrzeb kredytem gotówkowym lub pożyczką. W przypadku prognoz dotyczących rynku pracy, respondenci wykazują się optymizmem największym od pięciu lat. W połączeniu z przewidywaną przez analityków poprawą w tym zakresie, a także w obszarze wzrostu wynagrodzeń, nie bezpodstawne wydaje się oczekiwanie zwiększenia dostępności kredytu, z drugiej zaś – poprawa jakości portfeli kredytodawców.

Kredyt gotówkowy jest takim narzędziem finansowym, który służy gospodarstwom domowym przede wszystkim do zarządzania płynnością finansową.

– Mowa o sytuacji, gdy w budżetach domowych pojawia się utrata lub konieczność podtrzymania płynności w krótkim okresie. Dzieje się to wtedy, kiedy bieżące potrzeby wydatkowe nie bilansują się z dochodami albo w przewidywaniach gospodarstwa domowego nie zostaną zrównoważone z oczekiwanymi wpływami. W porównaniu z deklarowanym popytem na inne niż „gotówkowe” produkty finansowe, chęć posługiwania się kredytem/pożyczką gotówkową znajduje się pod silnym wpływem sytuacji bieżącej – tłumaczy dr Mirosław A. Bieszki, doradca ekonomiczny KPF.

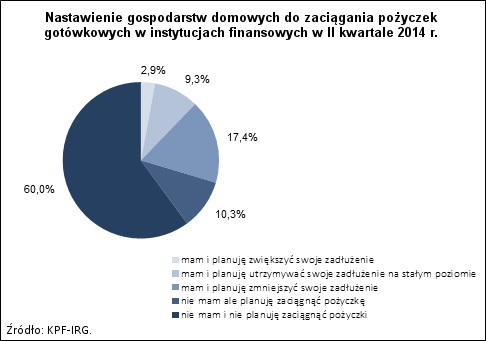

Obecnie co siódme gospodarstwo domowe wykazuje pozytywne nastawienie do zaciągnięcia pożyczki w najbliższym czasie – łącznie 13,2% ankietowanych zadeklarowało, że posiada zobowiązanie tego rodzaju i zamierza zwiększyć zadłużenie oraz, że nie posiada, ale planuje wziąć kredyt gotówkowy. W drugim przypadku takie deklaracje złożyło jedno na dziesięć gospodarstw (10,3%) i jest to najwyższy udział w ciągu ostatnich sześciu lat. Dla porównania w ostatnim kwartale 2013 roku był on aż 3-krotnie niższy.

– Wzrost zainteresowania konsumentów kredytami i pożyczkami jest zauważalny już od dłuższego czasu. Poprawa sytuacji gospodarczej w kraju pozwala konsumentom patrzeć optymistycznie na ich przyszłą sytuację finansową, a w konsekwencji – wzmaga chęć konsumowania. To musi sprzyjać rozwojowi kredytów konsumenckich w Polsce. Zjawisko to potwierdzają reakcje instytucji finansowych. Banki ponownie otwierają się na obsługę kredytów gotówkowych i ratalnych, a firmy pożyczkowe nieustannie zwiększają sprzedaż swoich produktów. Taki stan pozwala pozytywnie oceniać perspektywy rozwoju rynku consumer finance w Polsce – oczywiście, pod warunkiem, że sytuacja makroekonomiczna (np. konflikt na Ukrainie) nie wpłynie negatywnie na te tendencje – komentuje Andrzej Reterski z Domu Finansowego QS.

Z kolei tych, które mają zobowiązanie gotówkowe i jednocześnie planują zwiększyć jego zakres również przybyło o 1 punkt procentowy – obecnie jest ich 2,9%. Taka sytuacja może zwiastować poprawę koniunktury na rynku consumer finance w najbliższych kilkunastu miesiącach. Niezależnie od tego, że w szczytowym okresie – IV kwartale 2008 roku – aż 5,4% gospodarstw domowych deklarowało gotowość do zaciągania kolejnego zobowiązania finansowego, mimo posiadania już co najmniej jednego.

–Dotychczasowe doświadczenia dowodzą, że deklaracje składane przez respondentów rzeczywiście przekładają się na poziom aktywności kredytowej w następnych okresach. Dlatego wyniki prezentowane w kolejnych raportach można traktować jako wskaźnik wyprzedzający koniunktury na polskim rynku – przyznaje Krzysztof Opaliński, przewodniczący rady nadzorczej Fines S.A.

Warto jednak zauważyć, że odwoływanie się do sytuacji sprzed sześciu-siedmiu lat nie uwzględnia zmian, jakie nastąpiły w nadzorze nad rynkiem finansowym w kontekście wprowadzenia przez regulatora polityk ostrożnościowych i tego, jak się one przełożyły na politykę kredytową poszczególnych instytucji.

Z punktu widzenia pośredników i dostawców kredytowych, nadzwyczaj korzystnie przedstawia się statystyka, mówiąca o skłonności do zmniejszania zadłużenia tych osób, które je posiadają. 17,4% respondentów tak określiło swoje nastawienie do zobowiązań gotówkowych wobec przeciętnej 25% dla całego siedmioletniego okresu, w którym badanie jest przez KPF i Instytut Rozwoju Gospodarczego Szkoły Głównej Handlowej prowadzone. Fakt, że co szóste gospodarstwo zamierza redukować swoje zadłużenie można interpretować dwojako: albo wobec własnej niepewnej przyszłości ekonomicznej starają się w ten sposób zabezpieczyć albo dążenie do tego wynika po prostu z harmonogramu spłat ustalonego z kredytodawcą.

PROBLEMY Z REGULOWANIEM NALEŻNOŚCI

W parze z prognozowanym wzrostem popytu na kredyty gotówkowe nie idzie jakość bieżącej obsługi zobowiązań. Ponad połowa ankietowanych gospodarstw domowych (53%) ma jakiekolwiek problemy z ich regulowaniem. Znamienne, że prognozując spłatę należności w najbliższych 12 miesiącach, nastąpił wzrost odsetka respondentów w dwóch kategoriach: tych, którzy przewidują w ogóle zaprzestanie spłacania zadłużenia i tych, którzy nie wiedzą, co w tym względzie przyniesie przyszłość.

Taki stan może sygnalizować kredytodawcom potrzebę dokonania przeglądu portfeli należności kredytowych, warunków udzielania kredytów gotówkowych, a niewykluczone, że także – zwłaszcza w odniesieniu do klientów dopiero aplikujących o pożyczkę – przyjęcia bardziej restrykcyjnych zasad szacowania ich zdolności kredytowej, a zatem i weryfikację modeli scoringowych. – Tworzenie klas ryzyka dla klientów ubiegających się o finansowanie jest efektywnym i popularnym instrumentem zarządzania ryzykiem kredytowym. Bez względu na przyjętą politykę kredytową, apetyt na ryzyko i w szczególności modele scoringowe, informacja na temat kredytobiorcy pochodząca z biura informacji gospodarczej jest aktualnie nieodzownym narzędziem wspierającym procesy decyzyjne u kredytodawców – komentuje Edyta Szymczak, prezes zarządu Rejestru Dłużników ERIF BIG S.A.

Raport z badań KPF-IRG SGH stanowi istotne źródło informacji na temat bieżącego stanu koniunktury na rynku consumer finance w Polsce. Jego unikalną cechą jest koncentracja na tych aspektach samooceny gospodarstw domowych, które są wyznacznikiem przyszłego stanu rynku.