Pożyczki od 2010 roku zanotowały ponad dwukrotny wzrost

Piotr Miliński i Marek Żmudzin, analitycy Domu Maklerskiego NWAI, podjęli się analizy sytuacji polskiego sektora pożyczek pozabankowych. Wzięli pod uwagę ostatnie 5 lat funkcjonowania rynku. Odnieśli się też do nowych przepisów, które wejdą w życie z końcem marca i mogą diametralnie odmienić sytuację branży pożyczkowej. Jak podkreślają twórcy raportu „Rynek firm pożyczkowych”, między 2010 a 2015 rokiem obserwowalliśmy błyskawiczny rozwój sektora, który w tym czasie zanotował ponad dwukrotny wzrost wartości udzielonych zobowiązań. W 2015 roku, według wyliczeń DM NWAI, suma pożyczek wyniosła 5,2 mld zł. To nieco więcej niż wynika z danych Związku Firm Pożyczkowych, które mówią o łącznej kwocie 5,1 mld zł. Z kolei, w raporcie Diagnoza Społeczna 2015, mowa jest o ok. 0,5 proc. Polaków posiadających pożyczkę pozabankową, co przy wartości kredytów posiadanych przez gospodarstwa domowe rzędu 622 mld zł, daje wynik ok. 3,3 mld zł. Jeszcze inne dane prezentuje Konferencja Przedsiębiorstw Finansowych, która wynik branży szacuje na poziomie 4,8 – 5,6 mld zł. Analitycy zwracają uwagę, że wysoka dynamika wzrostu oraz liczba klientów sięgająca poziomu 1,5 mln Polaków to skutek m.in. intensywnych działań marketingowych, poszerzenia zakresu oferowanych produktów oraz rozwoju pożyczek internetowych. Największe nakłady na promocję, według danych Admonit, ponoszą Provident oraz Vivus, którzy na ten cel wydają ok. 20-25 mln zł kwartalnie.

Vivus liderem rynku pożyczek online

Jeśli chodzi o dynamikę rozwoju branży pozabankowej, najszybciej rósł segment pożyczek udzielanych całkowicie za pośrednictwem internetu. Według danych z początku 2014 roku, roczna dynamika kategorii online osiągnęła poziom ok. +150 proc. Przewodzą w niej firmy międzynarodowe. Pozycja lidera należy do Vivusa, który w I połowie 2015 roku udzielił pożyczek o wartości ok. 630 mln zł, miał ponad miion klientów oraz prawie 3 mln udzielonych zobowiązań. Przychody spółki za 2014 rok zamknęły się kwotą 250 mln zł (wzrost o 142 proc. r/r) przy zysku netto na poziomie 55 mln zł. Dużą rolę odgrywa międzynarodowy holding Kreditech, który działa na ośmiu rynkach, a w Polsce oferuje pożyczki jako Kredito24, Panda Money oraz Zaimo. Ma on około 20-25 proc. udziału w rynku chwilówek. Polski oddział Wonga w 2013 osiągnął 13,7 mln przychodów, a w 2014 roku już 32,5 mln zł. Firma, w związku ze zmianami legilacyjnymi, przestała skupiać się wyłącznie na chwilówkach. Aktualnie, zarówno nowi, jak i stali klienci mogą korzystać z opcji wzięcia pożyczki ratalnej (okres spłaty do 12 miesięcy). Na rynku pożyczek online mamy grupę firm o przychodach nieprzekraczających 50-60 mln zł (m.in. NetCredit, SMS Kredyt, Lendon i Filarum). Coraz większym zainteresowaniem Polaków cieszą się pożyczki długoterminowe o zapadalności dochodzącej do 2 lat. Oferuje je m.in. Zaplo, Zaimo, Ferratum i InCredit. Na popularności pożyczek online traci Provident, najstarszy pożyczkodawca nad Wisłą, który w 2015 roku prawdopodobnie zanotował ujemną dynamikę przychodów. Jego udział rynkowy ma spaść poniżej 50 proc. (w zakresie przychodów) i 40 proc. (w zakresie udzielonych pożyczek).

Pożyczki czeka diametralny zwrot

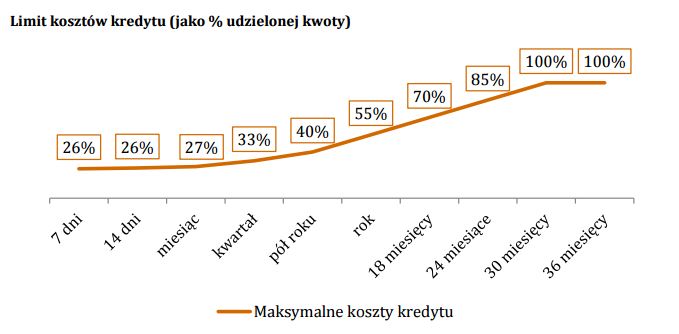

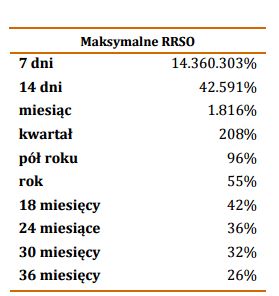

Analitycy DM NWAI spojrzeli też na branżę pożyczkową z perspektywy zmian legislacyjnych, które zaczną obowiązywać z końcem marca 2016 roku. Podkreślają, że nowelizacja ustaw o nadzorze nad rynkiem finansowym i kredycie konsumenckim mają na celu ochronę interesu pożyczkobiorcy przed nadmiernymi kosztami oraz zapobieganie powstawaniu tzw. pętli zadłużenia poprzez ograniczenie kosztów i opłat pobieranych przez firmy pozabankowe spowoduje diametralny zwrot akcji. Nowe przepisy szczegółowo określają całkowity limit kosztów pozaodsetkowych (wykres), maksymalną wysokość RRSO (tabelka) oraz wysokość całkowitego kosztu za opóźnienie spłaty (w stosunku rocznym nie może przekraczać sześciokrotności kredytu lombardowego NBP).

Nowe przepisy wymuszają konieczność dostosowania każdego modelu biznesowego. Segment tradycyjny czeka redukcja kosztów operacyjnych poprzez ograniczenie sieci agentów lub oddziałów. W przypadku firm online wyzwaniem jest zwiększenie czasu i wysokości pojedynczej pożyczki. Według analiz PWC, opłacalne będą dopiero pożyczki wyższe niż 1000 zł lub udzielane na co najmniej 3 miesiące. Takie zmiany mogą sprawić, że błyskawicznie rosnący w ostatnich latach segment mikropożyczek może znaleźć się blisko granicy rentowności. Nie jest wykluczone, że więcej firm zrezygnuje z weryfikacji swoich klientów w Biurze Informacji Kredytowej.

Podatek bankowy obejmie czterech pożyczkodawców

Poprawki wniesione przez Senat do ustawy o podatku od niektórych instytucji finansowych spowodowały objęcie nowym obciążeniem fiskalnym również firmy pożyczkowe. Stawka podatku wynosi 0,44 proc. (0,0366 proc. miesięcznie) i jest identyczna jak w przypadku banków, SKOK-ów czy firm ubezpieczeniowych. Jednak będzie dotyczyć wyłącznie firm z aktywami powyżej 200 mln zł dla całej grupy kapitałowej. Podatek będzie obowiązywał od lutego 2016 roku. Z wyliczeń analityków DM NWAI wynika, że nowy podatek będa musiały płacić cztery podmioty – Providenyt Polska, Profi Credit, Vivus Finance oraz Everest Finance. Łączne obciążenie fiskalne (wyliczone na podstawie sprawozdań finansowych spółek z 2014 roku) wyniosłoby blisko 15 mln zł. Provident musiałby zapłacić 11,75 mln zł, co stanowi 46,4 proc. zysku netto. Drugi pod względem wartości aktywów Profi Credit oddałby do budżetu państwa 2,56 mln zł. W przypadku Vivusa wysokość podatku wyniosłaby 360 tys. zł, a Everest Finance uiściłby podatek w kwocie 260 tys. zł.