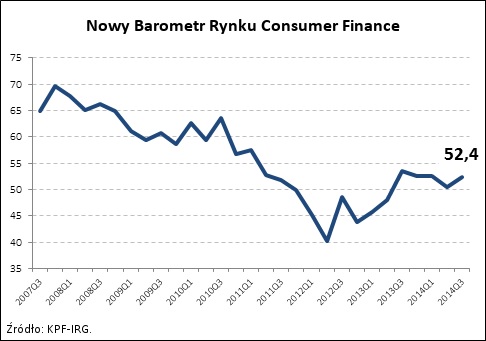

Po trwającej dwa i pół roku stagnacji na rynku kredytów konsumenckich, w okresie od stycznia 2013 do czerwca 2014 zadłużenie gospodarstw domowych wzrosło o 10 miliardów PLN. Wartość Nowego Barometru Rynku Consumer Finance zwiększyła się z 50,4 do 52,4 punktu i już piąty kwartał z rzędu przekracza ona granicę 50 punktów. Oznacza to, że w perspektywie najbliższych 12 miesięcy można się spodziewać wzrostu rynku kredytów dla gospodarstw domowych. Poznaliśmy wyniki projektu badawczego „Sytuacja na rynku consumer finance. III kwartał”, realizowanego wspólnie przez Konferencję Przedsiębiorstw Finansowych i Instytut Rozwoju Gospodarczego Szkoły Głównej Handlowej.

Podstawą konstrukcji Nowego Barometru Consumer Finance jest stan czterech obszarów oddziałujących na kredyty konsumenckie i pożyczki. Uwzględniają one wpływ czynników demograficznych na rynek, popyt na dobra trwałe i skłonność do ich finansowania kredytem, niepewność związaną z sytuacją finansową i wykluczenie z rynku kredytowego.

Podstawą konstrukcji Nowego Barometru Consumer Finance jest stan czterech obszarów oddziałujących na kredyty konsumenckie i pożyczki. Uwzględniają one wpływ czynników demograficznych na rynek, popyt na dobra trwałe i skłonność do ich finansowania kredytem, niepewność związaną z sytuacją finansową i wykluczenie z rynku kredytowego.

Od dłuższego czasu gotowość do sięgania po kredyty na finansowanie wydatków konsumpcyjnych wśród gospodarstw domowych pozostaje na niskim poziomie. Wyniki ostatniego badania pokazują jednak, że wzrósł odsetek deklarujących chęć finansowania w ten sposób zakupu samochodów i remontu mieszkania – odpowiednio 35,3% i 32,3% gospodarstw rozważających zaciągnięcie zobowiązania.

Przyspieszony wzrost gospodarczy nie przekłada się na razie na gotowość gospodarstw domowych do zakupu dóbr trwałych (sprzęt AGD, RTV, itp.). Daje się jedynie zauważyć nieznaczny wzrost odsetka respondentów, pozytywnie odpowiadających na możliwość kupna mieszkania w najbliższych dwunastu miesiącach. Udział deklarujących w tym przypadku, że „zdecydowanie tak” lub „możliwe” wzrósł do 8,6%. Pozytywnym sygnałem może być natomiast gotowość do finansowania poważnych wydatków z kredytu.

Mimo, że wciąż chęć sfinansowania tą drogą naprawy lub zakupu samochodu pozostaje na niskim poziomie, to i tak w stosunku do II kwartału 2014 roku wzrosła zdecydowanie: odpowiednio o 9,4 i 4,7 punktu procentowego.

Ocena przebiegu obsługi zobowiązań finansowych, w świetle relacji ankietowanych gospodarstw domowych, uległa niewielkiej zmianie. Z 46,9% do 47,6% wzrósł odsetek regulujących swoje powinności kredytowe bezproblemowo – to o 4 punkty procentowe poniżej średniej długookresowej. Trzeba jednocześnie zaznaczyć, że również odsetek tych, którzy deklarują duże problemy ze spłatą zadłużenia jest mniejszy od średniej z ostatnich siedmiu lat. Obecnie jest ich 10,6%, podczas gdy przeciętna wynosi 12%. W konsekwencji ponadprzeciętnie wysoki jest udział gospodarstw, deklarujących niewielkie problemy w obsłudze swoich zobowiązań – aktualnie sięga prawie 42% wobec średniej, wynoszącej 36,6%.

Pogarsza się z kolei prognoza obsługi zobowiązań, co może być o tyle zdumiewające, że koniunktura gospodarcza ulega poprawie, co powinno przekładać się na zdolność gospodarstw domowych do terminowego regulowania ich należności.

Zważywszy jednak, że w ostatnich miesiącach wzrost zadłużenia przyspieszył, rosnąć będzie też obciążenie gospodarstw koniecznością spłat, co może utrudniać prawidłową obsługę ich zobowiązań. W rezultacie udział respondentów, spodziewających się bezproblemowego przebiegu tego procesu spadł z 40% przed rokiem do 31,2%.

Podczas badania „Sytuacja na rynku consumer finance. III kwartał 2014” KPF wraz z IRG SGH dokonują co pół roku analizy wykluczenia – wynika z niej, że w pierwszej połowie bieżącego roku w grupie wykluczonych znalazło się 20% gospodarstw domowych. Od 2007 roku można zaobserwować systematyczne pogarszanie się wskazań barometru w tym zakresie. Wpływa na to przede wszystkim sytuacja demograficzna – od tego czasu rośnie liczba gospodarstw domowych osób starszych, zaś udział grup konsumentów najbardziej aktywnych w zaciąganiu kredytów (gospodarstwa z głową rodziny do 44 roku życia) zmniejsza się. Co więcej, negatywne dla rynku tendencje pod tym względem zaczynają przyspieszać.

Pogorszająca się sytuacja demograficzna, a także zdecydowanie mniejszy niż przed rokiem odsetek gospodarstw, przewidujących bezproblemową spłatę zobowiązań to możliwe ograniczenia wspomnianego na wstępie wzrostu rynku kredytów konsumpcyjnych.