Jak często spotykasz się z reklamami instytucji finansowych prezentującymi produkty kredytowe, w których głównym argumentem zachęcającym do ich zaciągnięcia jest wysokość oprocentowania „od…”. Zazwyczaj jest to cyfra, nie liczba, gdyż ta wygląda gorzej. A liczy się przecież rząd wielkości. Banki chcąc ukryć faktyczny koszt kredytu w przekazie marketingowym, przestały w ogóle podawać wartości oprocentowania, a jedynie dzienny koszt lub wysokość minimalnej raty. Są to bardzo małe kwoty, które w prosty sposób pobudzają chęć skorzystania z takiej oferty. Oczywiście ktoś potrafiący liczyć, może w prosty sposób oszacować faktyczne koszty proponowanego zobowiązania. Ale Ty też to już potrafisz! Przykład szybkiego wyliczenia wartości kredytu opisałem w poprzednim rozdziale. Przypomnę – ostateczną wysokość raty pomnóż przez ich ilość. W ten sposób otrzymasz sumę całkowitą. Od niej odejmij to, co dostaniesz na rękę. Uzyskany wynik to całkowity koszt kredytu.

Przykład:

Z banku pożyczasz 1000 zł na 12 rat z oprocentowaniem 15% w skali roku oraz prowizją od udzielonego kredytu w wysokość 5%. W tym przypadku instytucja finansowa reklamuje ofertę jako promocyjną, z oprocentowaniem tylko 1,1% w skali miesiąca.

Symulacja z banku:

Kwota raty = 94,77 zł

Mnożysz wysokość raty przez 12, co daje sumę 1137,25 zł. Od tego odejmujesz kwotę wypłaconą Ci przez bank, czyli 1000 zł. Zostaje 137,25 zł. To jest całkowity koszt kredytu, jaki w tym przypadku poniesiesz z tytułu udzielonego świadczenia.

Musisz pamiętać, że nawet, jeżeli przy danej ofercie promocyjnej są podane jakiekolwiek parametry oprocentowania RRSO czy chociażby kwoty dziennych kosztów, to są to najczęściej przykłady reprezentatywne nie mające nic wspólnego z Twoimi potrzebami.

Z kredytem hipotecznym sprawa nie jest taka prosta. Podawana przez bank całkowita wartość kredytu to tylko informacja o możliwych kosztach udzielonego świadczenia obliczona przy kilku założeniach, z których najważniejsze to warunki, że w trakcie spłaty nie ulegnie zmianie:

- stopa procentowa (np. WIBOR3M), a przez to oprocentowanie kredytu,

- okres kredytowania (możesz przecież wcześniej niż to będzie zapisane w umowie z bankiem spłacić cały kredyt lub jego część),

- koszty wymaganych ubezpieczeń,

- czas oczekiwania na założenie księgi wieczystej dla kredytowanej nieruchomości i wpis hipoteki banku.

A przecież w umowie kredytowej bank zobowiąże się jedynie do utrzymania niezmienionej marży.

Poniżej przykładowa symulacja warunków i kosztów kredytu na zakup domu jednorodzinnego w kilku bankach:

| Kwota kredytu |

765.000,00 zł |

|||

| Wkład własny / LTV |

0%/100% |

0%/100% |

0%/100% |

0%/100% |

| Okres kredytowania |

360 miesięcy |

360 miesięcy |

360 miesięcy |

360 miesięcy |

| Bank |

Bank 1 |

Bank 2 |

Bank 3 |

Bank 4 |

| Oprocentowanie – PLN |

4.00% |

4.04% |

4.28% |

4.50% |

| Rata równa |

3.652,23 |

3.669,89 |

3.776,79 |

3.876,14 |

| Pierwsza rata malejąca |

4.675,00 |

4.700,50 |

4.853,50 |

4.993,75 |

| KOSZTY KREDYTU | ||||

| Prowizja |

0 |

0 |

15.300,00 |

15.300,00 |

| Ubezpieczenie niskiego wkładu własnego |

4.896 zł z góry za 3 lata |

6.885 zł z góry za 5 lat |

5.324,40 zł z góry za 10 lat |

brak |

| Ubezpieczenie kredytu do wpisu hipoteki |

548,47 |

549,73 |

461,79 |

637,50 |

| Opłata za wcześniejszą spłatę | 2% – całkowita spłata; częściowe – w ciągu 3 lat – 1.5% | 3% nadpłacanej kwoty jeżeli w ciągu 3 lat przekroczą 30% kwoty kredytu | 2% nadpłacanej kwoty przez cały okres spłat kredytu | 2% nadpłacanej kwoty jeżeli w ciągu 3 lat przekroczą 30% kwoty kredytu |

| Ubezpieczenie na życie |

nie jest wymagane |

nie jest wymagane |

nie jest wymagane |

153,00 zł miesięcznie |

| Ubezpieczenie nieruchomości |

w dowolnym TU z cesją na bank |

w dowolnym TU z cesją na bank |

w dowolnym TU z cesją na bank |

98,00 zł miesięcznie, jeżeli w programie bankowym |

| Wycena nieruchomości |

operat szacunkowy |

operat szacunkowy |

832,00 |

800,00 |

| Czas do decyzji * |

21 dni |

21 dni |

16 dni |

8 dni |

| Inne: ubezpieczenia itp. wydatki | ubezpieczenie ryzyka utraty źródła dochodów – 3.25% (24.862,50 zł) z góry za 4 lata; można to negocjować | wymagane otwarcie rachunku inwestycyjno-oszczędnościowego; pierwsza wpłata 7.200 zł, po roku miesięczne składki 600 zł | nie są wymagane | nie są wymagane |

| Cross-selling | Konto osobiste, karta kredytowa | Konto osobiste (12,00 zł miesięcznie), karta kredytowa | Konto osobistei karta debetowa | Konto osobiste i karta kredytowa (debetowa) |

| Całkowity koszt kredytu: |

580.360,22 |

568.933,51 |

600.800,04 |

657.951,34 |

* – termin ten podawany jest na podstawie danych historycznych. W zależności od ilości spraw, terminy te mogą ulec wydłużeniu lub skróceniu.

Co zatem tak naprawdę składa się na całkowity koszt zobowiązania, do którego zamierzasz przystąpić?

Są to odsetki oraz prowizja za udzielnie kredytu. Do tego bardzo często dochodzi ubezpieczenie zobowiązania lub polisa na życie. W przypadku kredytów hipotecznych będziesz miał jeszcze do czynienia z opłatami około kredytowymi, czyli oszacowanie lub wycena nieruchomości, podatek od czynności cywilno-prawnych (PCC), ubezpieczenie niskiego wkładu własnego (jeżeli bierzesz kredyt z niskim wkładem własnym), koszt ubezpieczenia pomostowego czy koszty dodatkowych zabezpieczeń (np. ubezpieczenia nieruchomości).

Rozwijając temat, odsetki to koszt oprocentowania kredytu wyrażony oprocentowaniem rocznym od całkowitej kwoty świadczenia, jakie uzyskasz. Oznacza to, że bank najpierw wliczy prowizję do kwoty zobowiązania i dopiero od tej sumy zostaną naliczone odsetki. Ten parametr w przypadku kredytów konsumenckich w skali roku nie może być wyższy niż 4-krotność stopy lombardowej ustanawianej przez Narodowy Bank Polski. Narzuca to ustawa o kredycie konsumenckim. Z kolei prowizja to opłata, jaką nalicza sobie bank za udzielenie kredytu. Zazwyczaj jest wyrażona w wartości procentowej od kwoty wypłacanej klientowi.

Ubezpieczenie kredytu to miesięczna opłata za zabezpieczenie zobowiązania przez firmę zewnętrzną od następstw nieszczęśliwych zdarzeń, takich jak śmierć kredytobiorcy, utrata pracy itp. Przed decyzją o nabyciu tego produktu warto dokładnie zapoznać się z ogólnymi warunkami, które określają zasady, na jakich dane ubezpieczanie jest wypłacane i jakie kryteria muszą zostać spełnione, aby móc się starać o rekompensatę.

Ubezpieczanie na życie, czyli składka, jaką płacisz ubezpieczycielowi z tytułu ubezpieczenia kredytu na wypadek Twojej śmierci. Ubezpieczyciel przejmuje na siebie obowiązek spłaty zobowiązania wobec kredytodawcy. W razie czego, kiedy nie wykupisz polisy i umrzesz, bank ma prawo starać się o uregulowanie długu przez prawomocnych spadkobierców kredytobiorcy, czyli Twoje dzieci, małżonka itp.

Wycena nieruchomości, inaczej operat szacunkowy, sporządzana jest przez licencjonowanego rzeczoznawcę nieruchomości. Ma na celu rzetelne wyliczenie wartości domu/mieszkania/gruntu w stosunku do ogólnie obowiązujących cen w okolicy oraz uwarunkowań i standardów wykończenia danego lokalu bądź ziemi.

Podatek od czynności cywilnoprawnych to kwota, jaką zapłacisz urzędowi skarbowemu w wysokości 2%. Występuje tylko przy zakupie nieruchomości z rynku wtórnego. Nabywając mieszkanie od dewelopera z tzw. rynku pierwotnego, opłata nie jest pobierana, gdyż sprzedawca jest już opodatkowany VAT-em (może też być z niego zwolniony).

Zgodnie z rekomendacją Komisji Nadzoru Finansowego, banki powinny wymagać od swoich klientów posiadania przy zakupie nieruchomości co najmniej 20% własnych środków i uzupełnienia ich kredytem w wysokości nie wyższej niż 80% jej wartości. Iloraz kwoty kredytu do wartości domu/mieszkania/gruntu będącego jego zabezpieczeniem to tzw. współczynnik LTV (ang. – loan to value). Przykładowo, jeśli rzeczoznawca wyceni nabywany dom na 500 000 zł, a klient uzyska kredyt w wysokości 450 000 zł, to pozostałe 50 000 zł stanowi uzupełnienie brakującego wkładu własnego (klient powinien mieć własne 100 000 zł, żeby współczynnik LTV dla tego kredytu nie przekroczył wartości 80%). Zostanie ono objęte ubezpieczeniem niskiego wkładu własnego.

Bank ubezpieczy to ryzyko w towarzystwie ubezpieczeniowym, a kosztami operacji obciąży klienta. W tym przykładzie, mógłbyś zostać zobowiązany do opłacenia „z góry” na trzy lata składki w wysokości 3,5% od 50 000 zł, czyli 1 750 zł. Po upływie tego okresu bank sprawdzi saldo spłacanego kredytu i, jeśli będzie ono przekraczało 80% wartości zabezpieczenia, ponownie pobierze, tym razem już od mniejszej kwoty, składkę na to ubezpieczenie.

Ubezpieczenie ryzyka odmowy założenia przez sąd – niezależnie od przyczyny – księgi wieczystej oraz wpisania do niej hipoteki banku w jej Dziale IV na pierwszym miejscu nazywane jest potocznie „ubezpieczeniem pomostowym”. Bank wykupi sobie odpowiednią polisę w wyspecjalizowanym towarzystwie ubezpieczeniowym, a zapłaci za to kredytobiorca. Zwykle banki uzyskują środki na ten cel podnosząc o 1–2% oprocentowanie kredytu do czasu aż odpowiedni wpis nie pojawi się w księdze wieczystej kredytowanej nieruchomości. Jeżeli kupujesz mieszkanie od kogoś kto już wcześniej założył dla niej księgę wieczystą, to zapłacisz jedną, może dwie takie podwyższone raty. Natomiast gdy zdecydowałeś się na mieszkanie, po którym możesz odbyć jedynie wirtualny spacer (korzystając ze wspaniałej prezentacji multimedialnej przygotowanej przez dewelopera, który wręczy Ci klucze dopiero za rok), to musisz pamiętać, że przez ten rok Twój kredyt będzie droższy o wspomniane 2%.

Ubezpieczenie mieszkań od kradzieży, pożaru, zalania przez sąsiada z wyższego piętra i innego typu nieszczęść jest coraz powszechniejsze, dlatego nie powinno Cię dziwić, że bank wymaga, aby również wykpić polisę na kredytowaną nieruchomość. Instytucji finansowej wystarcza tzw. „ubezpieczenie murów” od pożaru i innych zdarzeń losowych, które mogłyby spowodować, że zabezpieczenie zobowiązania przestanie istnieć lub będzie w stanie technicznym nie pozwalającym na jego dalsze zamieszkanie. To ubezpieczenie to wydatek ok. 0,08% wartości nieruchomości rocznie. Jeżeli więc kupisz cztery kąty o wartości 250 000 zł, to ich ubezpieczenie będzie rocznie kosztowało ok. 200 zł.

We wszystkich ubezpieczeniach związanych z kredytem hipotecznym obowiązuje zasada, że musisz zaakceptować cesję z praw do odszkodowań na rzecz banku ponieważ to instytucja finansowa musi odzyskać pożyczone pieniądze.

Przy kredycie hipotecznym zaciąganym na zakup działki, domu czy mieszkania, który charakteryzuje się wyższą kwotą, naprawdę trzeba bardzo uważnie przyjrzeć się każdemu czynnikowi wpływającemu na ostateczną wielkość zobowiązania.

Zatem zanim pójdziesz do banku lub firmy doradczej, policz, jaka minimalna kwota kredytu pozwoli Ci zrealizować zaplanowywaną inwestycję. Jeżeli możesz, rozłóż wydatki w czasie. To umożliwi ich sfinansowanie w większym stopniu z oszczędności i bieżących dochodów. Policz, ile pieniędzy masz już odłożone, ile jesteś w stanie jeszcze zaoszczędzić lub uzyskać ze sprzedaży czegoś, co nie jest Ci potrzebne. Może najbliższa rodzina mile Cię zaskoczy, kiedy porozmawiasz o swoich planach. Dodaj te wszystkie „aktywa” i o tyle zmniejsz kwotę, którą będziesz chciał wpisać do wniosku o kredyt. Jednak tutaj również nie wolno popadać w przesadę – kredyt hipoteczny to najtańszy ogólnie dostępny rodzaj zobowiązania finansowego, którego oprocentowanie może wynosić ok. 5-6%. Nie planuj, że sfinansujesz nim np. wyłącznie zakup mieszkania lub budowę domu, a na wykończenie i urządzenie lokalu zaciągniesz kredyt gotówkowy albo skorzystasz z limitu na karcie kredytowej oprocentowanego na kilkanaście procent. Stąd tak ważne jest, abyś dokładnie przeanalizował całą sytuację i zapytał w banku lub poprosił swojego doradcę, czy realizując swoją potrzebę z pomocą kredytu hipotecznego masz możliwość sfinansowania dodatkowych rzeczy.

Jedną z najważniejszych kwestii, jaką musisz wziąć pod uwagę przy zaciągania zobowiązania na dłuższy okres jest to, że przy oprocentowaniu zmiennym nie jesteś w stanie przewidzieć całkowitego kosztu kredytu. Wynika to z tego, że jest on uzależniony od podstawy stopy oprocentowania, czyli aktualnej stawki WIBOR.

Kredyty brane na kilkadziesiąt lat robią wrażenie na wszystkich. Bierzesz kwotę minimalną np. 100 tys. zł, a musisz oddać dwa razy tyle, co pokazał reprezentatywny przykład z tego rozdziału. Jednak chciałbym zwrócić uwagę na te mniejsze zobowiązania, przy których również będziesz bardzo mocno liczył każdą złotówkę, jaką przyjdzie Ci przepłacić.

W przypadku ofert bankowych jest nieco łatwiej. Ustawa jasno narzuca maksymalne oprocentowanie oraz kwotę prowizji. Jeżeli nie dasz się wrolować w zbędne ubezpieczenie, jesteś w stanie całkowicie panować nad kosztem takiego świadczenia. Nieco inaczej wygląda sytuacja, gdy pożyczysz pieniądze od firmy pożyczkowej. Tutaj ten koszt nie podlega żadnej ustawie, a normowany jest jedynie rynkiem. To oznacza, że cena zależy od poczynań konkurencji i często zamyka się w jednym przedziale.

W przypadku pożyczek pozabankowych jest jedna prosta zasada, która z grubsza może pomóc zobrazować jego zachowanie. Tutaj to pożyczkodawca określa ryzyko, na jakim procencie może pożyczać pieniądze. Jednak nie robi tego z wcześniej pozyskanych depozytów (tak działają jedynie parabnki, które bardzo często są mylone z firmami pożyczkowymi, co jest bardzo dużym błędem), a z własnego kapitału, dlatego musi określić sobie biznes, który będzie zarabiał.

Im masz wyższy koszt pożyczki, tym bardziej poluzowana jest polityka ryzyka kredytowego, czyli szanse na uzyskanie pożyczki są wyższe. Im ten koszt jest niższy, tym podejście firmy do pożyczania pieniędzy jest bardziej restrykcyjne, a co za ty idzie – stosuje ona większe ograniczenia.

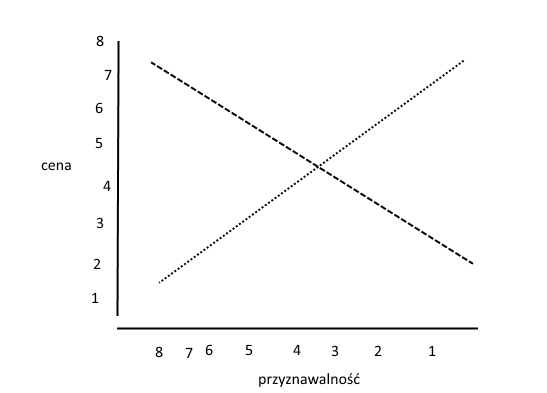

Poniższy wykres doskonale obrazuje tę zależność.

Cena = ryzyko / przyznawalność

Przyznawalność, czyli pozytywne rozpatrzenie wniosku o pożyczkę i możliwość wypłaty wnioskowanej kwoty

Jeżeli korzystasz z pożyczek pozabankowych, mikropożyczek, pożyczek lombardowych czy tzw. chwilówek, dokładnie sprawdzaj koszt świadczenia poprzez określenie ilości rat oraz sumy, jaką przyjdzie Ci oddać. Przeczytaj uważnie również zapisy umowy mówiące o dodatkowych kosztach wynikających z opóźnień w spłatach rat, bo to właśnie tu bardzo często firmy mogą ukrywać swoje koszty. Jednak zwykle, ze względu na obowiązujące przepisy, podmioty finansowe podają wszelkie koszty i informują klienta o nich przed podpisaniem umowy. Dotyczy to zwłaszcza pożyczkobiorców zrzeszonych w różnego rodzaju organizacjach, o czym wspominałem w rozdziale drugim. W tym temacie w następnym rozdziale wypowie się też Jarosława Ryba, Prezes Związku Firm Pożyczkowych, który dokładnie wyjaśni na co zwracać uwagę przy zawieraniu umów z podmiotami nie będącymi instytucjami zaufania publicznego.