Niezależnie od tego, czy prowadzisz małe przedsiębiorstwo, czy też jesteś dużym graczem na rynku pożyczek pozabankowych, jest coś, czego potrzebujesz na pewno. To kapitał na finansowanie Twojej podstawowej działalności. Bez niego, ani utrzymanie płynności, ani rozwój Twojego biznesu, nie będą możliwe. Poznaj historię firmy, która zmierzyła się z problemem braku rentowności, by ostatecznie zwiększyć zyski dzięki wykorzystaniu możliwości, jakie daje sekurytyzacja.

Końcówka roku 2015. Na polskim rynku w sektorze instytucji pożyczkowych spore zagęszczenie. Podmioty mniejsze i większe, renomowane i te o słabej reputacji. Wśród nich firma Pana Marka, biznes średniej wielkości, założony kilka lat temu, do tej pory całkiem nieźle prosperujący. Przedsiębiorstwo o nienagannym wizerunku, zarządzane efektywnie dzięki staraniom kilkudziesięcioosobowego zespołu. W tym czasie zostaje uchwalona nowelizacja Ustawy o nadzorze nad rynkiem finansowym oraz niektórych innych ustaw tzw. ustawa antylichwiarska. Jak się później okaże, wprowadzone przepisy, a wraz z nimi szereg obowiązków dla instytucji niebankowych, zmienią na dobre rynek pożyczkowy w Polsce. Wprowadzenie maksymalnego kosztu pożyczek spowoduje, że dla firm takich jak Pana Marka, bardziej opłacalne będzie generowanie przychodu z tytułu prowizji zamiast czerpania wpływów w dłuższym okresie z tytułu oprocentowania. Konkurencja zareaguje różnie. Jedni poradzą sobie z dostosowaniem swojego biznesu do nowych przepisów, zwłaszcza duże przedsiębiorstwa zdołają zmodyfikować swoje strategie. Będą i tacy, którzy nie podołają nowym wyzwaniom i zostaną zmuszeni do zamknięcia działalności. Pan Marek wiedział jedno – nie chciał stracić firmy, w zbudowanie której włożył spory wysiłek i lata pracy.

Recepta na brak kapitału

Jak w nowych warunkach rynkowych wygrać z konkurentami? Potrzeba było czegoś bardziej skutecznego niż standardowe formy finansowania działalności. Pan Marek wziął pod uwagę emisję obligacji i poszukiwania inwestorów na własną rękę. Zdiagnozował jednak pewne ryzyko. Co się stanie, gdy jego firma spóźni się choćby o jeden dzień z wypłatą odsetek swoim inwestorom? Co będzie, gdy inwestorzy zgłoszą się z żądaniem natychmiastowego wykupu? To rozwiązanie budziło jego wątpliwości. Poszukując sposobu na wyeliminowanie ryzyka, Pan Marek trafił do Credit Invest S.A. – pioniera sekurytyzacji pożyczek niebankowych w Polsce. Nie był do końca pewien, czy wielkość jego biznesu jest wystarczająca, by firma sekurytyzacyjna nawiązała współpracę w zakresie odkupu portfela udzielanych pożyczek. Okazało się jednak, że sekurytyzacja jest odpowiednią formą finansowania również dla mniejszych podmiotów, których potrzeby oscylują w granicach kilkuset tysięcy złotych miesięcznie. Elementem decydującym o nawiązaniu współpracy nie była więc skala, lecz wiarygodność jego biznesu. Firma Pana Marka zaczęła sprzedawać portfele wierzytelności, zyskując tym samym regularny zastrzyk środków finansowych na prowadzenie dalszej działalności. Paradoksalnie, ponosząc koszt finansowania przez firmę sekurytyzacyjną, a przez to uzyskując mniejszą marżę na pojedynczym kliencie, zanotowała wzrost liczby obsługiwanych pożyczkobiorców, a tym samym zysków.

Partnerstwo podstawą sukcesu

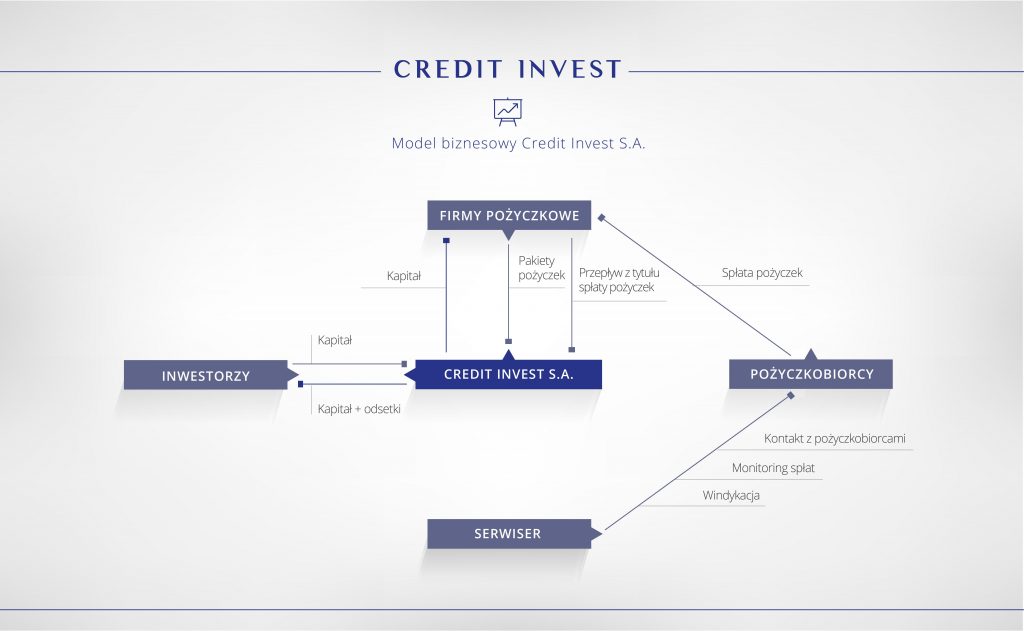

Podmioty takie jak Credit Invest przeznaczają swoje środki finansowe na zakup pakietów pożyczek, który realizują na podstawie umów z renomowanymi instytucjami pozabankowymi. Pożyczki to aktywa, które mają nie tylko swoją wartość, lecz przede wszystkim zdolność do generowania systematycznego dochodu z tytułu odsetek. Aktywa, które przynoszą przewidywalne przepływy pieniężne, mogą być przedmiotem sekurytyzacji, a jednocześnie obiektem zainteresowania inwestorów. Tym bardziej, że potencjalny zysk z tego typu inwestycji, jest praktycznie niezależny od sytuacji na rynkach finansowych. Podstawą dla udanej współpracy jest pewnego rodzaju dyscyplina w zakresie jakości udzielanych pożyczek. Firma sekurytyzacyjna odkupuje tylko te portfele, które mają duże szanse na spłatę. Dla Pana Marka było to dodatkowym motywatorem do tego, by nie ulegać pokusie pozyskiwania ryzykownych klientów. Wiedział z góry, jakie pożyczki i na jakich warunkach będzie mógł sprzedać. Ta strategia opłaciła się jego firmie. Korzystał również na elastycznym podejściu do obowiązku dostarczania zakładanego poziomu wierzytelności do odkupu. Słabszy miesiąc sprzedażowy w jego firmie, nie skutkował bowiem naliczaniem żadnych kar z tego tytułu. Rozwiązanie, jakim jest sekurytyzacja pożyczek pozabankowych, wielu firmom może wydawać się czymś skomplikowanym pod względem prawnym lub księgowym. Warto więc wybrać godnego zaufania partnera, który będzie służył doradztwem, a także wsparciem systemowym, dzięki któremu nakłady na działalność operacyjną zostaną ograniczone do minimum. Credit Invest jest częścią dużej grupy kapitałowej Szkoła Inwestowania S.A., co pozwala firmom pożyczkowym na skorzystanie z fachowej wiedzy na temat optymalizacji różnych form finansowania. Po raz pierwszy Pan Marek został tak kompleksowo obsłużony w jednym miejscu.

Obawy związane ze zmianami w obowiązujących przepisach prawa, pozwoliły otworzyć się na nowe możliwości, a tym samym osiągnąć satysfakcjonujący wynik finansowy. Podjęcie przemyślanych działań przyniosło zauważalne efekty. Nawiązanie współpracy z firmą sekurytyzacyjną pomogło w osiągnięciu celu, jakim była stabilność finansowa firmy. Grunt to znaleźć właściwego partnera w biznesie.