Trwająca pandemia na stałe odmieniła wizerunek polskiej branży pożyczkowej. Sektor firm pozabankowych zmaga się właśnie z ogromnym kryzysem, który spowodowany jest w dużej mierze zmianami legislacyjnymi.

Niedawno światło dzienne ujrzał raport Fundacji Rozwoju Rynku Finansowego, który podsumował sytuację sektora pozabankowego w 2020 r. Z analizy wynika wyraźnie, iż wprowadzone przez polski rząd zmiany legislacyjne podkopały kondycję całej branży. W ubiegłym roku o 21 proc. spadła liczba przyznanych pożyczek, natomiast ich łączna wartość zmalała aż o 34 proc. Z raportu FRRF wynika ponadto, iż z rynku pozabankowego zniknęła blisko jedna czwarta firm pożyczkowych.

Sektor firm pozabankowych już w 2019 r. notował znaczne straty, które sięgnęły ponad 122 mln złotych. Obecna niestabilna sytuacja epidemiczna i gospodarcza stale wywiera negatywny wpływ na branżę. Z jednej strony zmalała bowiem wiarygodność kredytowa wielu konsumentów, natomiast z drugiej spadł popyt na zobowiązania kredytowe.

Bardzo dotkliwe dla branży było również trzykrotne obniżenie stóp procentowych oraz wprowadzenie wakacji kredytowych, a przede wszystkim drastyczne obniżenie maksymalnej wysokości kosztów kredytu konsumenckiego. Został on obniżony o ponad 60 proc. w stosunku do poziomu sprzed pandemii. To właśnie ten ostatni element sprawił, że część firm pożyczkowych zdecydowała się zawiesić swoją działalność, a pozostałe na rynku podmioty zdecydowanie ograniczyły udzielanie zobowiązań.

Problemy z finansowaniem

W ubiegłym roku sektor firm pozabankowych mierzył się nie tylko z trudnościami legislacyjnymi i operacyjnymi. Miał także problemy w pozyskaniu finansowania na prowadzenie bieżącej działalności.

Niepewna sytuacja gospodarcza i legislacyjna spowodowała znaczny spadek zaufania inwestorów do branży i wstrzemięźliwość z ich strony. Branża została także wyłączona z rządowych programów pomocowych, przez co podmioty, które nie mogły liczyć na finansowanie w ramach własnej grupy kapitałowej, miały problem z utrzymaniem płynności i pozyskaniem środków na kontynuowanie działalności kredytowej. W efekcie wiele podmiotów nie wytrzymało covidowo-regulacyjnego tsunami i wycofało się w rynku. Tylko w ciągu 2020 roku rynek skurczył się pod kątem liczby aktywnych graczy niemal o jedną czwartą – mówi Agnieszka Wachnicka, prezes Fundacji Rozwoju Rynku Finansowego.

Głębokie spadki

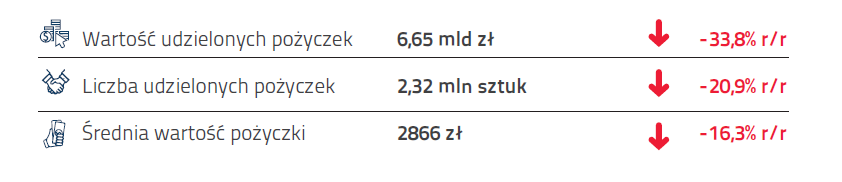

Spadek podaży pożyczek wpłynął negatywnie na wyniki sprzedaży pożyczek. Z raportu CRIF wynika, że wartość finansowania udzielonego przez pożyczkodawców w ubiegłym roku sięgnęła 6,65 mld zł. To aż o 34 proc. mniej w porównaniu do danych z 2019 r.

O ponad 20 proc. spadła również liczba wszystkich udzielonych zobowiązań, a wartość pojedynczej pożyczki była o 16 proc. niższa niż rok wcześniej. Łączna liczba wszystkich pożyczek przyznanych w 2020 r. to 2,32 mln sztuk. Średnia wartość pojedynczej pożyczki wyniosła 2866 zł.

Źródło: CRIF

Z największym załamaniem na rynku branża borykała się w okresie od marca do maja. To właśnie wtedy firmy pożyczkowe musiały błyskawicznie zmodyfikować swoją ofertę produktową w taki sposób, aby odpowiadała nowym wymogom prawnym. Pożyczkodawcy musieli przygotować się także do memorandum kredytowego.

Rekordowy spadek odnotowano w kwietniu. Łączna wartość udzielonego wówczas finansowania zmalała aż o 66 proc. w odniesieniu do danych z 2019 r. Powodem tak drastycznego spadku była ograniczona podaż pożyczek przy osłabionym popycie.

Przebudowanie ofert produktowych

W związku z pandemią rząd postanowił drastycznie obniżyć limit kosztów pozaodsetkowych kredytu konsumenckiego. Decyzja ta poważnie odbiła się na podmiotach działających na polskim rynku finansowym. Obecny limit wynosi maksymalnie 21 proc. w przypadku pożyczek udzielanych na okres powyżej 30 dni. Dla pożyczek o krótszym okresie spłaty limit wynosi maksymalnie 5 proc. Nowe regulacje zmusiły firmy pożyczkowe do przebudowania swoich ofert produktowych praktycznie z dnia na dzień.

Źródło: CRIF

Coraz mniejsze kwoty

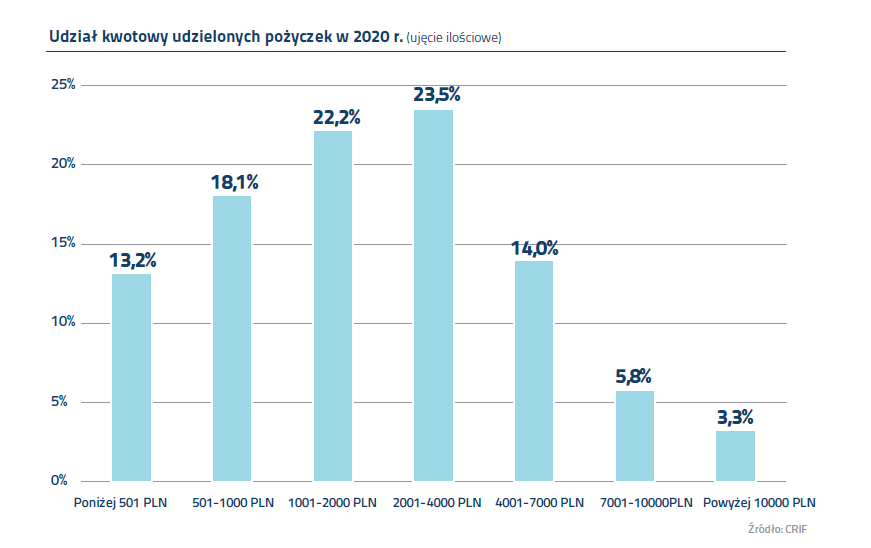

Z danych zebranych przez CRIF wynika, że w ubiegłym roku największą część udzielonych pożyczek pod względem rozkładu kwotowego (53,5 proc. wszystkich pożyczek) stanowiły zobowiązania o wartości niższej niż 2 tys. zł. Nieco mniejszą popularnością cieszyły się zobowiązania w kwocie od 2 do 4 tys. zł (23,5 proc.), natomiast zdecydowanie rzadziej Polacy sięgali po pożyczki w kwocie powyżej 4 tys. zł (mniej niż ¼ wszystkich zaciągniętych zobowiązań).

Na przestrzeni ostatnich miesięcy firmy pożyczkowe zdecydowanie zmieniły swoją politykę kredytową. Według CRIF w czasie pierwszej fali pandemii odsetek odrzuconych wniosków pożyczkowych wzrósł aż do 45 proc.

Wpływ na spadek przyznawalności zobowiązań mają:

- niepewność gospodarcza,

- obawy o nadchodzący kryzys,

- ograniczone przychody.

Sektor firm pozabankowych – perspektywy

Sektor firm pozabankowych w kolejnych miesiącach nadal będzie borykał się z wieloma wyzwaniami. Jego przyszłość jest w dużej mierze uzależniona od dalszego przebiegu pandemii. Istotnymi czynnikami, które mogą mieć wpływ na działalność polskich pożyczkodawców, jest sytuacja na rynku pracy, zmiany legislacyjne oraz tempo odbudowywania popytu na finansowanie.

Dane za pierwsze miesiące 2021 r. ilustrują wyraźnie obniżoną aktywność kredytową sektora w stosunku do poprzedniego roku, co z jednej strony wynika z czasowo osłabionego popytu konsumenckiego, a z drugiej strony ze znacznie mniejszej liczby aktywnych firm pożyczkowych. Przy czym zmiana ta wydaje się długookresowa. Czynnikami hamującymi odbudowę rynku, poza aspektem regulacyjnym, będą rosnące koszty prowadzenia działalności oraz utrudnione pozyskiwanie finansowania od inwestorów z rynku kapitałowego – komentuje Mateusz Mucha z DM Navigator, doradca ekonomiczny FRRF.

Zdaniem ekspertów FRRF to osłabiona podaż stanowi główny powód do niepokoju. Spadek na tym polu może bowiem odbić się negatywnie na sytuacji gospodarczej i społecznej. Sam popyt jest ściśle związany z codzienną aktywnością konsumentów, wobec czego po zakończeniu pandemii może się szybko odbudować.

Dużo groźniejsze konsekwencje może mieć obniżenie stopnia akcji kredytowej, które związane jest m.in. z malejącą liczbą firm pożyczkowych. Tego typu sytuacja może prowadzić do problemów w zaspokojeniu zapotrzebowania konsumentów na finansowanie, gdy poziom konsumpcji wróci do swojego pierwotnego stanu. Ze względu na barierę wejścia na rynek pozabankowy oraz niepewność regulacyjną jest bardzo nieprawdopodobne, że w sektorze pojawią się nowi gracze.