Pożyczki, w szczególności te udzielanie przez Internet, stają się coraz atrakcyjniejszym sposobem pozyskania dodatkowych środków na zaspokojenie bieżących potrzeb konsumpcyjnych Polaków. Tylko w 2013 roku wartość rynku pozabankowego wyniosła blisko 3 mld zł, czyli była dwukrotnie wyższa niż rok wcześniej. Choć doceniamy szybkość i wygodę związaną z tego rodzaju produktami finansowymi, wciąż nasza wiedza z zakresu kredytów i pożyczek pozostawia wiele do życzenia. Pokłosiem niskiego wyedukowania z zakresu finansów jest propozycja uregulowania sektora firm pożyczkowych poprzez wprowadzenie odpowiednich rozwiązań prawnych. Ma to zwiększyć bezpieczeństwo pożyczkobiorców, jednak w praktyce może zaszkodzić branży oraz jej klientom i być wodą na młyn dla szarej strefy.

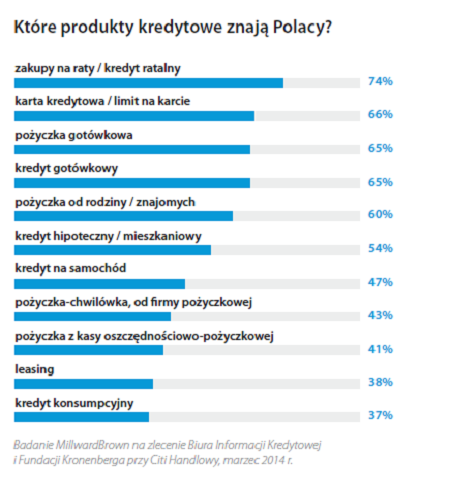

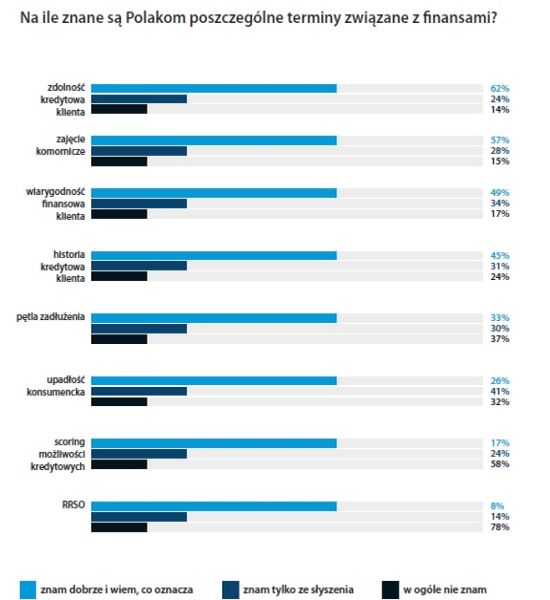

Wnioski płynące z raportu „Pożyczki w Internecie”, przygotowanego przez interaktywnie.com na zlecenie Kreditech Polska, pokazują, jak wciąż niepokojąco mało wiemy na temat produktów bankowych, a co za tym idzie – nie potrafimy sprawnie zarządzać posiadanym kapitałem. Wprawdzie większość z nas – głównie z praktyki – zna takie instrumenty finansowe jak kredyt ratalny, mieszkaniowy, pożyczkę gotówkową, pożyczkę od rodziny/znajomych, a także kartę kredytową lub limit na karcie, to już ich części składowe takie jak np. RRSO czy scoring możliwości kredytowych jest dla nas totalną zagadką. O pierwszym pojęciu nie słyszało aż 78 proc. Polaków, a drugie jest nieznane 58 proc. osób (dane z marcowego badania Milward Brown na zlecenie Biura Informacji Kredytowej i Fundacji Kronenberga przy Citi Handlowy).

Co ciekawe, doskonale zdajemy sobie sprawę z niskiego poziomu naszej wiedzy ekonomicznej – 4 na 5 badanych ocenia ją jako średnią, niewielką lub bardzo małą, a aż 31 proc. Polaków uważa, że wie o finansach mniej niż przeciętny Kowalski. Wciąż wydaje nam się, że pieniądze najlepiej trzymać w przysłowiowej skarpecie, a lokata jest najkorzystniejszym sposobem na pomnażanie oszczędności mimo, że tyle mówi się o spadających stopach procentowych. Przykładem potwierdzającym niski poziom świadomości Polaków w zakresie finansów była afera Amber Gold. Były w niej poszkodowane osoby w różnym wieku i o różnym wykształceniu. Ta sytuacja pokazała, że nie odróżniamy legalnie (zgodnie z ustawą o kredycie konsumenckim) działającej firmy pożyczkowej, która pożycza pieniądze z własnych środków od nielegalnego parabanku, który nie ma prawa zbierać od klientów depozytów. Jednocześnie zdarzenie zrodziło potrzebę zwiększenia bezpieczeństwa osób korzystających z usług sektora pozabankowego.

Projekt nowelizacji ustawy o nadzorze nad rynkiem bankowym oraz ustawy Prawo bankowe, przygotowany przez Ministerstwo Finansów dolał oliwy do ognia wywołując gorącą dyskusję, w jakim zakresie rzeczywiście należy uregulować dynamicznie rozwijającą się branżę i wyeliminować z niej firmy działające bez odpowiednich zezwoleń. Zaproponowane przepisy, zwłaszcza dotyczące limitu całkowitego kosztu pożyczki, maksymalnej wysokości odsetek za opóźnienia w spłacie zobowiązania czy okresu prolongaty (okres między udzieleniem dwóch świadczeń jednej osobie powinien wynosić 120 dni), to – według wielu przedstawicieli sektora – gwóźdź do trumny zwłaszcza dla mikropożyczkodawców, czyli firm udzielających krótkoterminowych pożyczek (do 30 dni) na niskie kwoty (do 2 tys. zł). Wejście w życie przepisów w obecnej formie może wyeliminować 30 proc. firm pożyczkowych, a wzrost kosztów udzielania świadczeń (który spadnie na klientów) oraz brak konkurencyjności przyniosą nierentowność biznesu, co spowoduje wycofywanie się pożyczkodawców lub przenoszenie działalności na zagraniczne rynki. To z kolei zmusi osoby poszukujące dodatkowej gotówki do korzystania z usług lombardów i parabanków, a w efekcie zamiast narazi je na jeszcze wyższe ryzyko.

Więcej o obecnej sytuacji na rynku pożyczkowym, zagrożeniach jakie niosą za sobą nowe przepisy regulujące sektor pozabankowy oraz potrzebie edukowania Polaków w zakresie finansów przeczytacie w raporcie „Pożyczki w internecie”.

Sylwia Stwora