Niewiedza kosztuje – zapewne nie raz spotkałeś się z tym stwierdzeniem. W rzeczywistości masz z nim do czynienia częściej niż myślisz – przy wielu podstawowych czynnościach podejmowanych każdego dnia. Potwierdza to poniższa historia.

Zepsuł Ci się laptop. Oddajesz go do serwisu. Aby móc realizować bieżące potrzeby, do których potrzebny jest komputer, jesteś zmuszony pożyczyć sprzęt od znajomych lub wynająć urządzenie z serwisu. Po dwóch dniach otrzymujesz naprawionego laptopa z informacją, że usterka była niewielka – spalił się zasilacz. Wadliwy osprzęt został wymieniony. Zapłaciłeś za naprawę. Gdyby serwis nie był mocno obłożony zleceniami, pewnie udałoby się usunąć defekt już podczas wizyty. Z drugiej strony, gdybyś sam zdiagnozował usterkę, mógłbyś szybko kupić nowy zasilacz i w ten sposób zaoszczędzić czas oraz pieniądze. Jednak skorzystałeś z wiedzy i doświadczenia serwisantów, za co zapłaciłeś wcześniej ustaloną cenę. Bez wątpienia są to koszty wliczone w codzienne funkcjonowanie, bo nie jest możliwe, abyś znał się na każdej dziedzinie.

Zrozumienie umowy kluczem do podjęcia zobowiązania

Trochę inaczej jest w momencie, gdy zawierasz jakąkolwiek umowę. W tym przypadku przyjmujesz na siebie szereg obowiązków wynikających z jej postanowień i zawsze lepiej jest pozyskać chociażby podstawową wiedzę w danym temacie mając świadomość, że wynikłe sytuacje mogą mieć niebagatelne znaczenie na Twoją przyszłość.

Pamiętaj, że pytania nie kosztują. Jeżeli masz problem ze zrozumieniem któregokolwiek zapisu z umowy o kredyt czy pożyczkę, pytaj i proś o wyjaśnienie doradcę, z którym w danym momencie zawierasz zobowiązanie. Kierując się inną mądrością – kto pyta nie błądzi, będziesz zdecydowanie sprawniej poruszał się po kolejnych aspektach umowy z przeświadczeniem, że zostałeś poinformowany o wszelkich wątpliwościach dotyczących określonych zagadnień. Zawieranie umowy z bankiem to nie wyścig ani określona czasowo czynność, z którą musisz zmieścić się dla przykładu w granicach 15 czy 30 minut.

Umowa kredytowa powinna być sformułowana tak, aby w jak najbardziej przejrzysty sposób przedstawiała możliwe koszty świadczenia. W szczególności muszą się w niej znaleźć takie punkty jak:

– strony umowy, czyli identyfikacja podmiotu udzielającego zobowiązania według odpowiednich zapisów KRS oraz Twoje dane, zwykle potwierdzane na podstawie dwóch dokumentów tożsamości (w tym dowodu osobistego),

– kwota kredytu, czyli suma pieniędzy, jaką otrzymasz w momencie zawarcia umowy,

– cel, którym w przypadku zawierania umowy z zabezpieczeniem będzie nabywany dom, mieszkanie, grunt lub samochód,

– wysokość opłat, czyli wszelkie prowizje wynikłe z tytułu przygotowania umowy, uruchomienia środków, obsługą samego kredytu,

– wysokość nominalnego, a w przypadku kredytów konsumenckich, również rzeczywistego oprocentowania kredytu i warunki jego zmiany. Oprocentowanie powinno być stałe lub określone jako stopa bazowa plus stała marża. Należy dodać, że oprocentowanie zmienne uniemożliwia kontrolowanie kosztów kredytu, gdyż jego częścią składową jest wskaźnik WIBOR (stopa procentowa, po jakiej banki wzajemnie udzielają sobie kredytów na okres 1, 3, 6 lub 9 miesięcy albo 1 rok – odpowiednio WIBOR 1M, 3M, 6M, 9M bądź 1Y) podawany każdego dnia o godz. 11.00.

RRSO – na co wpływa?

W umowach instytucje muszą podawać oprocentowanie wyrażone w RRSO. Jak najprościej to sformułować? Otóż, Rzeczywista roczna stopa oprocentowania (RRSO, ang. Annual Percentage Rate) to nic innego, jak wskaźnik uwzględniający wszystkie koszty kredytu. Oprócz oprocentowania jest to prowizja oraz opłaty pobierane przy jego udzielaniu. Można to zobrazować na prostym przykładzie. Wyobraź sobie, że oprocentowanie „marketingowe”, czyli to nominalne, używane w reklamach wynosi 12,99%. Jednak gdy doliczysz do tego prowizję, RRSO będzie wynosiło 17,07%. Ale uwaga, w tym parametrze nie są zawarte koszty ubezpieczenia kredytu. To może powodować faktycznie lekkie zafałszowanie rzeczywistej rocznej stopy oprocentowania, zwłaszcza biorąc pod uwagę to, że oferty większości instytucji finansowych są uzbrojone w potężną arterię różnorakich ubezpieczeń. (Temat ubezpieczeń omawiam w rozdziale piątym poświęconym oszczędzaniu przy wyborze konkretnej oferty).

Rzeczywista Roczna Stopa Oprocentowania traktuje opłaty i prowizje doliczane z góry, w momencie przyznania pożyczki. Sytuacja wygląda podobnie jak w przypadku spłat ratalnych, gdzie proporcje odsetek są najwyższe w pierwszym okresie trwania umowy. Tym samym procent wskaźnika RRSO od jednorazowego kosztu początkowego, zależy od ilości rat. Im ich mniej, tym APR będzie wyższy. Dla przykładu: 200 zł kredytu oraz 30% prowizji przy okresie spłaty wynoszącym 10 lat da RRSO na poziomie ok. 17%. Dla 12 miesięcy będzie to ok. 320%, a dla jednego miesiąca spotkasz się z wartościami kilku tysięcy %, bo jest to przeliczane na oprocentowanie w skali roku.

Twórcy wzoru RRSO chcieli przekazać odbiorcy tzw. wartość pieniądza w czasie. Jeśli dokładnie przyjrzysz się założeniom tej funkcji, to opiera się ona na ukazaniu możliwego zarobku, gdybyś daną kwotę w tym samym czasie odłożył na lokatę zamiast ją pożyczać.

Ustawodawca dał kredytobiorcom narzędzie i stwierdził, że będzie im łatwiej porównywać oferty kilku banków czy firm pożyczkowych mierzonych jednym wskaźnikiem. Niestety, nie przewidział, że instytucje te obliczają RRSO na własnych algorytmach, co prawda zbliżonych do oryginału, ale jednocześnie lekko rozbieżnych. Stąd nadal będę twierdził, że rzeczywistym kosztem, który poniosę z tytułu zaciągniętego zobowiązania, jest suma wartości rat, jaką będę musiał uregulować z tytułu zaciągniętego kredytu czy pożyczki.

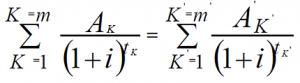

W sumie trochę się rozpisałem, a mogłem podać sam wzór na RRSO:

Prosty, nieprawdaż?

Najważniejsze czynniki w umowie, na które musisz zwrócić uwagę, a bank ma obowiązek ich określenia to:

– ewentualne warunki dokonywania zmian – powoduje to konieczność uzyskania każdorazowej zgody na modyfikację warunków kredytu przez obydwie strony,

– sposób i tryb ustanowienia zabezpieczenia spłaty kredytu,

– zasady i terminy spłaty zobowiązania ze szczególnym uwzględnieniem zwrotu części kapitału i kosztów odsetek (o tym wspomnę szerzej w rozdziale poświęconym terminowości),

– ewentualne prowizje z tytułu wcześniejszej spłaty.

Wszystko to, na co zwrócisz uwagę przed podpisaniem umowy z punktu widzenia kredytobiorcy ma bardzo duże znaczenie pod względem zabezpieczenia się przed adnotacjami, które stawiałyby Cię w niekorzystnym położeniu wobec wszelkich ewentualnych roszczeń ze strony banku. Stąd zawsze przed złożeniem podpisu powinieneś dokładnie analizować skutki zapisów, a w razie uzasadnionych wątpliwości dążyć do zmiany ich treści.

Kiedyś jeden z banków używał sloganu reklamowego „Nie napalaj się na tanie oferty konkurencji”. Odnosi się on właśnie do zapisów kosztów wymienionych w ramowej umowie o kredyt. Niejednokrotnie niskie oprocentowanie z plakatu może być efektem wysokiej prowizji z tytułu udzielenia świadczenia lub przymusu skorzystania z dodatkowych produktów oferowanych przez dany bank, które warunkują właśnie promocyjną cenę kredytu.

Cross selling – jak nie dać się naciągnąć?

W dzisiejszych czasach można sprzedawać wszystko, nie zawsze na wszystkim zarabiając. Ale stąd właśnie wzięło się bardzo modne zjawisko oferowania kilku produktów w pakiecie, gdzie wiodąca oferta ma być przysłowiową marchewką, za którą czają się ukryte koszty usług towarzyszących. Cross selling, bo o nim mowa, zdominował wszelkie debaty zarządcze osób odpowiedzialnych za realizację sprzedaży w instytucjach finansowych. Tak jak stacje benzynowe nie zarabiają dziś na sprzedaży paliwa, a w większości zyski czerpią z towarów i usług dostępnych w zlokalizowanym na niej sklepie, tak banki prześcigają się w sposobach „złapania” klienta produktem dużo tańszym od konkurencji, ale obwarowanym dwoma lub trzema dużo droższymi usługami. Instytucja finansowa i tak wyjdzie na swoje, ale wczytując się dokładnie w umowę i pytając o ewentualne koszty dołączanych usług będziesz w stanie zawczasu uniknąć niepotrzebnych kosztów.

Najczęściej bank będzie namawiał Cię na prowadzenie rachunku osobistego (jeżeli w ramach tego zaproponują korzystniejsze warunki, np. obniżenie marży, to jest to oferta na pewno warta rozważenia). Dodatkowo może uraczyć również kartą kredytową, limitem w rachunku rozliczeniowym, produktem inwestycyjnym albo najmodniejszym ostatnimi czasy ubezpieczeniem. Co robić? Przeczytaj warunki, skalkuluj, czy naprawdę potrzebujesz dany produkt i rozeznaj się np. wśród znajomych, czy przypadkiem nie korzystają z podobnego rozwiązania, a jeżeli tak, to jakie koszty ponoszą z tego tytułu. W ten sposób zyskasz realniejszy obraz warunków cenowych danego produktu, ale przede wszystkim będziesz mógł określić faktyczną wartość zobowiązania, o wysokości której pisałem w poprzednim rozdziale poświęconym kosztom kredytu.

Powyżej opisałem przykłady dotyczące umów bankowych, skupiające kredyty gotówkowe oraz hipoteczne. Nie mniej istotną sprawą jest jednak również czytanie umów związanych z zaciąganiem pożyczek w instytucjach pozabankowych. Tutaj również musimy zwrócić szczególną uwagę na kilka istotnych aspektów dotyczących zawartych w niej zapisów. O wypowiedź w tym względzie poprosiłem Jarosława Rybę, Prezesa Związku Firm Pożyczkowych.

Nigdzie się nie spiesz

Umowę przed podpisaniem najlepiej przeczytać spokojnie w domu. Gdy jej wzoru wraz z załącznikami nie ma w Internecie, a sprzedawca nie chce ich udostępnić, powinno to wzbudzać szczególną czujność. Podpisując, nie ulegajmy presji psychologicznej, aby podsuwane dokumenty parafować bez czytania. Obowiązkiem przedstawiciela firmy jest cierpliwie czekać i odpowiedzieć na wszystkie pytania klienta. W szczególnie wątpliwych kwestiach można żądać wyjaśnień na piśmie lub pytania zadać drogą mailową. Jeżeli zapisy umowy są zawiłe, warto skonsultować je z innym doradcą kredytowym – nikt tak dobrze, nie wskaże słabych stron oferty i umowy, jak konkurencja. Niejednoznaczne zapisy, na potrzeby własne, bezpieczniej interpretować na swoją niekorzyść, ponieważ prawdopodobnie tak mogą być później rozstrzygane. Jeżeli zapis w umowie nam się nie podoba, możemy zaproponować jej zmianę. Proszę nie wierzyć we frazes, że to standardowy druk, którego nie można zmienić! Umowę należy negocjować, zwłaszcza gdy dotyczy przedmiotu znacznej wartości, a tak często jest w przypadku kredytu. W praktyce szczególnie należy pilnować następujących kwestii: opłat pobieranych za rozpatrzenie wniosku, zwłaszcza tych bezzwrotnych – i takich umów nie podpisywać; łącznych kosztów kredytu przedstawionych w formularzu informacyjnym, który jest obowiązkowym załącznikiem do umowy o kredyt konsumencki; zabezpieczenia kredytu lub pożyczki (szczególnie ostrożnie z wekslami i hipotekami), które powinno być adekwatne do pożyczanej kwoty; opisu tego ile, komu i kiedy mamy oddać (jeżeli po pieniądze nikt się nie zgłasza, spłatę w terminie należy złożyć w depozycie sądowym) i pamiętać o najważniejszym: od każdej umowy o kredyt można bez konsekwencji odstąpić w terminie 14 dni.